Перечень основных документов для всех типов полюсов

Паспорт транспортного средства

В этом документе содержатся сведения о базовых технических свойствах автомобиля. Здесь можно найти сведения об идентификационных данных основных агрегатов, собственнике, постановке на учёт и снятии с учёта.

Параметры, которые указаны в ПТС, можно классифицировать следующим образом:

- идентификационный номер (VIN)

- марка;

- модель;

- наименование;

- категория;

- год изготовления;

- модель и номер двигателя;

- номера шасси и кузова;

- оттенок кузова;

Паспорт автовладельца

Паспорт автомобиля по-другому именуют ПТС. Он отражает всю информацию о машине с года выпуска транспортного средства.

Это официальная бумага, имеющая степени защиты, благодаря государству. Эти документы необходимы, чтобы избежать мошеннических действий по отношению к автовладельцу. Несмотря на это, разнообразных аферистов привлекает легкая нажива, поэтому ежегодно фиксируются разнообразные противозаконные действия.

Водительское удостоверение

Российские права не являются документами международного образца. В некоторых странах по требованию полиции необходимо предоставить международные права. Благодаря водительскому удостоверению, по закону можно арендовать машину за границей.

Такое право у россиян имеется. Также, такой документ в других странах применяется иногда, как удостоверение личности.

ГИБДД предоставляет возможность получения водительских прав. Нужно принести в эту организацию некоторый перечень документов. Международные права действуют 3 года.

Диагностическая карта техосмотра

Когда оформляется полис ОСАГО, необходимо также наличие диагностической карты. На сегодняшний день это условие становится обязательным для всех.

При прохождении технического осмотра, выдается данный документ. На некоторых сайтах по оказанию услуг подобного рода карта оформляется максимум за 7 минут, и это легально.

Важными критериями здесь являются:

- Соответствие государственным образцам.

- Наличие индивидуального 21-значного номера.

- Аккредитация РСА.

- Внесение в Единую Автоматизированную Информационную Систему ТО.

Справка, содержащая информацию об оценочной стоимости машины

Такую справку можно получить в разнообразных организациях. Лучше пользоваться услугами оценщиков первой категории, они смогут более профессионально оценить автомобиль. Такая экспертиза является независимой.

Существует несколько целей, в связи с которыми происходит данная процедура, одна из них страхование. Важным критерием при выборе фирмы, которая будет производить оценку, является наличие лицензий и допусков у организации. Есть возможность сделать этот документ срочно за отдельную плату.

Как выглядит полис КАСКО?

В разных страховых компаниях бланки могут отличаться, но есть ряд обязательных элементов:

- защитные голограммы или штрих-коды, содержащие важные сведения о водителе и ТС;

- персональные данные держателя;

- детальная информация о транспорте;

- регион действия;

- перечень рисков;

- размер страховой суммы;

- срок действия.

Подтверждением факта соглашения служат подписи обеих сторон и печать компании. На изображении представлен ознакомительный образец полиса КАСКО от компании «ВСК», которая входит в число лучших страховщиков в России.

Как проверить полис?

После оформления представитель обязан выдать на руки автовладельцу оригинал документа, квитанцию об оплате услуг, правила страхования. Проверить подлинность КАСКО можно, обратившись в официальное представительство компании и указав номер ТС. Если оформление происходило вне офиса, желательно сделать это в присутствии сотрудника сразу после заключения договора.

Цена вопроса

Цены на дополнительные опции в страховом полисе разнятся между компаниями. Но здоровая конкуренция всё же ограничивает разбег между ценами у разных страховщиков.

В среднем, за дополнительные опции по ДСАГО вы заплатите +0,1-0,5% (или 0,3%) от максимального лимита по выплате.

Рассмотрим конкретный пример: за полис с лимитом до 1 млн. рублей придется доплатить от 1000 рублей до 5000 рублей.

Чаще всего лимит определяет сама страховая. Но основой расчётов будут следующие параметры:

- автомобиль: марка, модель, год выпуска, объем двигателя;

- данные автовладельца – стаж вождения, наличие ДТП в истории, пол и возраст;

- количество лиц, вписанных в страховку;

- стоимость обязательного полиса;

- регион, в котором зарегистрировано транспортное средство.

Каждая конкретная страховая компания может менять параметры. Предварительный расчёт производится в онлайн-форме на сайте страховщика.

Расчет страховой компенсации по ДСАГО

Как рассчитать сумму, положенную к выплате по факту ДТП. Основная масса автовладельцев, купивших расширенную страховку, начинает путаться, решив, что получат выплаты по ОСАГО и одновременно защищены по ДСАГО.

Рассмотрим конкретную ситуацию.

Лимит по обязательному полису (если нет жертв) – 400 000 рублей. Автовладелец, оформил ДСАГО на 800 000 рублей. Вполне логично, если он думает, что общая сумма страховки составляет 1 200 000 рублей. Но, это не так.

В результате ДТП, страховая компания возместит пострадавшему ущерб лишь на сумму в 800 000 рублей.

Разницу между итоговой расчётной суммой нанесённого ущерба и 800 000 рублей, страхователь будет выплачивать самостоятельно.

Лимит по ОСАГО поглотится лимитом по ДСАГО. Это условие всегда прописывается в договоре дополнительного страхования. Будьте внимательны!

Есть исключение. Если в результате ДТП пострадали люди, то лимит по ОСАГО увеличивается на 100 000 и составляет 500 000 рублей. Но при оформлении ДСАГО этот лимит так же будет поглощён. Из расчётов следует, что доплачивать за лимит бессмысленно и невыгодно.

Главные правила ремонта по ОСАГО

Ремонт по ОСАГО ничем не отличается от обычного и к нему предъявляются схожие требования. Ремонт должен осуществляться по технологии производителя, рекомендованными производителем запчастями. Допустимо использовать только сертифицированные технологии ремонта, нельзя постучать молотком, ляпнуть шпатлевки и сказать, что так и было.

В Законе об ОСАГО и Правилах страхования указаны лишь требования к станциям, на которых можно производить ремонт.

Так, например:

- срок ремонта не должен превышать 30 рабочих дней;

- максимальная длина маршрута до СТО по дорогам общего пользования от места ДТП или от места жительства потерпевшего не должна превышать 50 км.

Причем именно потерпевший выбирает откуда эти 50 км отсчитывать, от места ДТП или от дома. Исключением служит случай, когда страховщик организовал и(или) оплатил транспортировку поврежденного транспортного средства до места проведения ремонта и обратно. ТС с года выпуска которого прошло менее 2х лет, должно ремонтироваться только на сервисах ОД. Если вам предлагают иной сервис, вы вправе отказаться и получить выплату деньгами.

Особенности выплат

Первая особенность состоит в том, что по сравнению с ОСАГО КАСКО является более свободной формой отношений. Если в первом случае все пункты жестко регулируются законом, то в случае с КАСКО стоит заглянуть не в правовые акты, а в договор. Это и хорошо, и плохо одновременно. Страховщики зачастую злоупотребляют такой свободой, прописывая невыгодные для заявителя условия.

Также заявитель сам может выбирать, каким способ ему возместить ущерб: будет это ремонт или денежная выплата. Предусматривается также произведение выплат страхового возмещения по КАСКО, если за рулем автомобиля находилось не застрахованное лицо, а кто-то другой.

Страхование по КАСКО предоставляет широкий набор инструментов для получения возмещения. Главное – действовать правильно и согласовывать свои действия с работниками фирмы.

Как оформить договор ДСАГО

Оформить дополнительную страховку, можно в выбранной вами страховой компании. Не является обязательным условием оформление основной и добровольной страховки у одного и того же представителя. В договоре ДСАГО всегда ссылаются на полис основной страховки с указание срока его действия.

Потому что договор ДСАГО имеет силу в период действия основной страховки. Зачастую эти два вида страховки оформляют одновременно. Также возможно оформление такого рода страховки в виде дополнительного соглашения к договору страхования КАСКО, при этом, условия выплат не меняются.

Для оформления договора понадобится:

- обратиться в выбранную компанию;

- предоставить пакет документов:

- Гражданский паспорт, или заменяющий его документ, для подтверждения личности.

- Технический паспорт на транспортно средство.

- Водительское удостоверение.

Если к управлению транспортным средством допускается несколько лиц необходимо предоставить на каждого пакет документов:

- гражданский паспорт;

- водительское удостоверение;

- доверенность, как подтверждения на право управления транспортным средством;

Страховая компания имеет право отказать в выплате компенсации, при условии того что в момент ДТП управление средством было предоставлено лицу не внесенного договор.

Осмотр транспортного средства проводится на усмотрение страховой компании.

Сколько стоит

Стоимость услуги по заключению договора ДоСАГО завит от:

- установленных страховой компанией тарифов (с учетом марки и года выпуска машины, мощности двигателя, возраста и стажа водителя, регионального коэффициента и проч.);

- выбранной страхователем суммы покрытия по договору (чем больше сумма, тем дороже полис);

- наличия дополнительных услуг (выезд аварийного комиссара, техпомощь на дороге, эвакуация авто, скорая помощь);

- учета (дешевле) или не учета амортизационного износа;

- наличия франшизы в размере лимита по ОСАГО (дешевле);

- количества вписанных в полис водителей (чем больше, тем дороже).

В среднем полис ДоСАГО стоит порядка 0,5–2% от общей страховой суммы, на которую заключен договор. Годовой полис ДСАГО с лимитом в 1–1,5 млн рублей обойдется в 1800–3600 рублей, а при максимально возможной выплате в 30 млн — порядка 18 тыс. рублей.

Лучше оформлять ДоСАГО пакетом с ОСАГО в одной страховой компании. Некоторые страховщики, активно продвигающие продукты с телематикой, например, фирма «Согласие», теперь предлагают полис ДСАГО только в пакете с полисом каско.

ДСАГО

ДСАГО

При заключении договора ДоСАГО нужно:

3. Выбрать страховку ДоСАГО без учета износа, со страховой суммой не менее 1 млн рублей. Иначе, существенно снижается степень защиты, а экономия на цене страховке минимальна.

4. Уточнить, чтобы в договоре было прописано, что выплаты без учета амортизации распространяются и в отношении небольших сумм (из них можно будет покрыть исключенный из выплаты по ОСАГО амортизационный износ пострадавшего автомобиля и судебные издержки, если пострадавший обратиться в суд, а также оплату независимой экспертизы и услуг адвоката).

5. Разобраться и проверить, чтобы это было зафиксировано в договоре, как будет производиться выплата:

- суммируются ли лимиты по ОСАГО и ДСАГО, если этого требует сумма ущерба;

- или из лимита ДСАГО вычитается уже вступающий в силу лимит ОСАГО, и сумма всех выплат по обязательной и дополнительной страховке не может превышать страховой суммы по договору ДоСАГО.

6. Выяснить, есть ли

- штрафные меры за количество аварий в срок действия полиса;

- разделение страховой суммы на компенсации для возмещения ущерба здоровью и ущерб имуществу (то есть, какую часть из страховой суммы можно максимально использовать на ремонт пострадавшего авто).

Взыскание ущерба без учета износа автомобиля

В 2022 году приоритетным направлением компенсации ущерба от ДТП станет натуральное возмещение в виде ремонта автомобиля в сервисном центре по договору со страховщиком.

В другом случае при расчете размера выплаты будет использоваться методика расчета согласно Федеральному закону Российской Федерации от 25 апреля 2002 года № 40-ФЗ. Такая методика включает в себя учет износа автомобиля. Если машина-участник аварии старше 5 лет, то рассчитываться выплата за покупку новых запчастей будет с 50% «скидкой». Это правило не распространяется на работу в сервисе. Работы будут оплачены в полном объеме.

Таким образом, выходит, что ОСАГО «возрастному» автомобилю покроет не весь ущерб, а чуть более 50% из-за фактического износа транспортного средства.

К тому же у потерпевшей стороны появилась возможность требовать возмещение износа с виновника ДТП с 2018 года. Связано это с прецедентом, когда несколько заявителей обратились в суд с требованием пересмотреть расчет выплаты страховой компании:

Данная статья позволяет взыскивать оставшуюся часть с виновника аварии. Судебная практика по взысканию ущерба без учета износа показывает, что суды поддерживают потерпевших заявителей.

Сроки и порядок компенсации

Государство не регулирует сроки и порядок компенсации по КАСКО. Поэтому все определяется страховыми компаниями индивидуально. Крупные фирмы производят необходимые проверки и выплачивают деньги в течение 14 дней. Компании среднего звена переводят средства при одобрении страхового случая в течение месяца. Малоизвестные страховщики могут выплачивать деньги быстро, но чаще всего затягивают процесс и даже отказывают. Если работники фирмы одобряют перевод, то компенсация выплачивается наличными или путем перевода на карту. Для этого нужно прийти в офис страховщика и подписать бумаги.

Если выбрать ремонт машины вместо получения денег, то сроки могут уменьшиться. Как правило, это занимает 1-2 недели. При отсутствии некоторых запчастей придется дождаться их доставки, что иногда затягивает процедуру на несколько месяцев.

Как не доплачивать

Ст. 12 ФЗ-40 не содержит прямых указаний на возможность отказа от доплаты. Чтобы не доплачивать пойдите по одному из двух путей:

- Откажитесь от доплаты на стадии диагностики. Станция имеет право отказаться от проведения работ. Клиент же, в свою очередь, может в судебном порядке требовать денежной компенсации. Такая возможность установлена п.67 Постановления Верховного Суда РФ №58 от 26.12.17.

- Произведите доплату и в регрессном порядке потребуйте возмещения от виновной стороны через суд, при условии, что сумма не превышает предел страхового возмещения. Основанием для этого будет служить Постановление Конституционного Совета РФ от 10 марта 2021 г. N 6-П.

Что означает КАСКО

КАСКО — это не аббревиатура, а страховой термин, обозначающий один из видов имущественного страхования, а именно добровольное страхование транспортных средств. Как таковой расшифровки термина не существует, однако, наиболее вероятна его связь с итальянским словом Casco, переводящимся как «борт». По сути своей КАСКО предусматривает страхование борта транспортного средства, другими словами «железа».

Расшифровка, прижившаяся в народе, тоже в некоторой степени отражает содержание этого вида страхования: Комплексное Автомобильное Страхование, Кроме Ответственности. Но она не верна, так как термин каско (пишется именно маленькими, а не заглавными буквами) обозначает страхование любых транспортных средств — наземных, воздушных и водных.

Что и кто может быть застрахован по полису КАСКО:

- ущерб (частичный или полная гибель авто);

- хищение (угон);

- пассажиры и водитель от несчастного случая;

- дополнительное оборудование.

Возможно отдельное страхование ущерба. Все остальные субъекты страхуются только вместе с ущербом, страхование их по отдельности не допускается.

Правила и условия страхования:

Страхование КАСКО не является обязательным видом и регулируется исключительно Правилами страхования. Поэтому некоторые условия страхования у различных компаний могут быть разными. Страховщик имеет право отказать в страховании КАСКО без объяснения причин.

Тарифы и страховая сумма:

Тарифы на страхование регламентируются исключительно внутренними документами страховой компании. Каждая компания устанавливает свои тарифные ставки, исходя из собственной статистики.

Страховая сумма устанавливается в размере рыночной стоимости автомобиля на момент страхования в данном регионе.

Осмотр автомобиля:

Размер выплат:

Выплата производится на основании акта осмотра и калькуляции независимого оценщика либо СТО. На осмотре обязательно присутствие представителя Страховщика.

Размер выплаты рассчитывается в размере реального ущерба либо с учетом износа авто в зависимости от условий страхования.

При страховании КАСКО Страхователь получает выплату за свой поврежденный автомобиль.

От чего зависят тарифы на каско

Закон не говорит о правилах расчета тарифов — поэтому страховщики сами решают, какую установить стоимость полиса.

Обычно при расчете цены полиса учитывают следующие критерии:

Возраст водителя. Чаще всего в ДТП попадают водители в возрасте от 30 до 40 лет. Поэтому для автовладельцев этого возраста стоимость полиса рассчитывается по повышенному коэффициенту. Если водителей несколько — будут смотреть на возраст самого молодого из них.

Водительский стаж. С большим опытом вождения полис обойдется дешевле. Если водитель только получил водительское удостоверение, цена может увеличиться в два раза. Если водителей несколько — учтут самый маленький стаж.

Стаж безаварийного вождения. Страховая компания проверяет, как часто водитель попадал в ДТП и какой размер выплат за этим последовал. Чем меньше было аварий — тем ниже риски для страховой и дешевле полис.

Марка, модель и год выпуска автомобиля. Цена на машину и на ее запчасти время от времени меняется. Поэтому страховая компания оценивает стоимость ремонта конкретной марки и модели автомобиля. Например, для Лады Калины лобовое стекло стоит 2500 Р, а для Вольво V40 у того же продавца — 11 000 Р. Полис на вторую машину обойдется дороже, так как цены на ее запчасти выше.

По каско поврежденные запчасти меняют на новые, поэтому ремонт старых и редких машин для страховой может оказаться невыгодным, либо стоимость полиса сильно увеличится. Обычно компании отказываются страховать автомобиль старше 10 лет.

Статистика угонов конкретной модели автомобиля. Если модель автомобиля часто угоняют, стоимость полиса по риску «хищение» может повыситься. Как правило, страховые компании опираются на статистику МВД и собственную статистику выплат по этому риску в конкретном регионе.

Наличие противоугонной системы. Чтобы снизить риски угона, страховая может попросить установить в машину сигнализацию. Иногда это обязательное условие договора. Еще могут предложить хорошую скидку, если поставить сигнализацию с GPS-системой — она помогает отследить передвижение автомобиля.

Дополнительные услуги страховщика. Если наступил страховой случай, страховая компания может вызвать аварийного комиссара, оплатить такси или предоставить другую машину на период ремонта личного автомобиля. Чем больше таких услуг в договоре — тем выше стоимость полиса. Чтобы не переплачивать за это, стоит подумать, какие услуги вам будут реально нужны, а какие — нет.

Пробег автомобиля. Чем больше расстояние, которое проехала машина за все время, — тем дороже будет полис.

Как получить УТС по ОСАГО

По законам России, каждый владелец машины обязательно оформляет страховой полис. Свидетельство, помимо покрытия основных рисков, также дает право на компенсацию по УТС. Чтобы реализовать возможность, связанную с выплатами, водитель должен организовать и пройти ряд процессуальных мероприятий. При этом величина компенсации будет зависеть не только от модели автомобиля, но и от текущей рыночной цены.

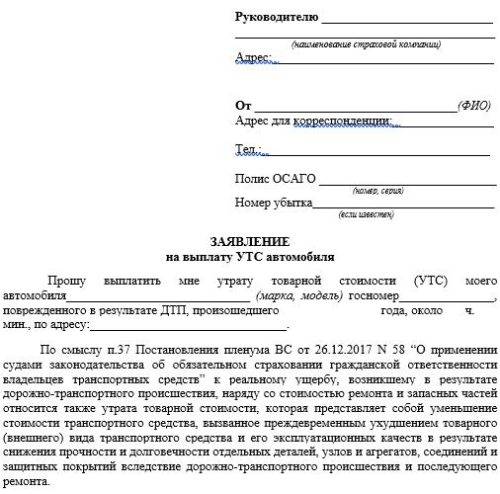

Заявление и документы

Процедуры, связанные с получением выплат на потерю товарной стоимости автомобиля после ДТП, сопряжены с множеством мероприятий, в том числе и по подбору нужных бумаг.

В качестве основных документов, требующихся для реализации права на выплаты, выступают:

- паспорт гражданина России;

- водительские права;

- страховое свидетельство;

- свидетельство о регистрации машины;

- протокол дорожно-транспортного происшествия;

- чек за оплату экспертизы;

- нормативный акт, регламентирующий величину УТС;

- заявление, написанное по установленному образцу.

Загрузить образец заявления на получение компенсации по УТС можно ниже.

Скачать заявления

Образец заполнения

Претензия к СК о выплате УТС

Образец претензии к страховой компании в случае отказа или осуществления частичной выплаты по УТС:

Скачать бланк претензии

Методики расчета УТС автомобиля с примером

В законодательстве, функционирующем по нормативам 2022 года, присутствует множество способов, по которым эксперты могут производить расчеты утраты товарной стоимости машин.

Сегодня специалисты выделяют 3 способа выполнения вычислений:

- По методике Министерства юстиции. Вариант, использующийся уполномоченными представителями судебной экспертизы, предполагает проведение расчетов по уникальной формуле.

- По нормативам руководящего документа. Наиболее сложная методика вычисления объемов компенсации по УТС. Для реализации всех вычислений специалисту придется задействовать строго математические параметры.

- По методике Хальбгевакса. Вариант, наиболее популярный на территории стран Европейского союза. Используется российскими экспертами, наравне с другими способами вычисления нужной величины.

Для примера приведем размеры сумм УТС по часто встречающимся повреждениям на примере авто стоимостью в 1 миллион рублей:

| Поврежденная часть кузова | Размер УТС (%) от рыночной стоимости автомобиля до ДТП | |

| Крыша (замена + покраской) | до 1,7% (или 17 000 р.) | Коэффициент УТС дополнительно увеличивается от 1% до 4% (от 10 000 р. до 40 000 р.) при перекосе кузова автомобиля в зависимости от степени перекоса и места его образования. |

| Капот (ремонт + покраска) | до 0,9% (или 9 000 р.) | |

| Крыло переднее не съемное (ремонт + покраска) | до 0,8% (или 8 000 р.) | |

| Крыло заднее панель боковины (ремонт + покраска) | до 1,0% (или 10 000 р.) | |

| Дверь (ремонт + покраска) | до 0,8% (или 8 000 р.) | |

| Крышка багажника (ремонт + покраска) | до 1,1% и выше (или 11 000 р.) | |

| Бампер (ремонт, замена + покраска) | до 0,5% (или 5 000 руб.) | |

| Полная покраска кузова | 5% (или 50 000 р.) | |

| Покраска одного элемента кузова | от 0,35% до 0,5% ( или от 3 500 р. до 5 000 р.) | |

| Разборка салона | до 1% (или 10 000 р.) |

Сроки выплаты УТС

По современному законодательству, страховые компании, получившие запрос от водителя на возмещение УТС по ОСАГО, должны реализовать соответствующие выплаты в течение 20 суток с момента поступления обращения. Аналогичные временные рамки даются таким организациям на проведение выплат, связанных с классической страховой компенсацией.

Водители могут сформировать заявление по поводу выплат за утрату товарной стоимости в течение 3 лет с момента совершения аварии. Спустя указанный временной период гражданину России будет отказано в проведении соответствующих процессуальных мероприятий.

Что лучше выбрать ремонт или деньги

Поскольку страховщики предлагают два варианта возмещения компенсации после ДТП по ОСАГО, рассмотрим, какой способ будет наиболее выгодным.

Для того чтобы разобраться в этом вопросе, рассмотрим положительные и отрицательные стороны каждого варианта.

| Вид компенсации | Плюсы | Минусы |

| Ремонт | Нет необходимости самостоятельно искать станцию, которая сможет провести ремонтные работы. | Новое ТС могут отправить на станцию неофициального дилера или пункт, который территориально находится далеко. |

| Деньги | Право выбора, поскольку на практике водители самостоятельно устраняют мелкие повреждения и экономят на ремонте. | Может не хватить на оплату ремонта, в результате чего, придется вкладывать собственные деньги. |

Получается, каждый клиент должен сам решить, что ему выгоднее. Как показывает практика, по новым автомобилям выгоднее вариант – выплата на станции. Благодаря этому автолюбители могут провести ремонт на станции официального дилера и сохранить гарантию.

Тем клиентам, которые открыли свое СТО или ремонтируют авто на станции знакомых, по минимальным ценам, подходит вариант – выплата деньгами. Такие автолюбители, в большинстве случаев, тратят деньги только на запчасти.

Нюансы

Присутствует ряд ограничений на оформление добровольного расширенного страхования ОСАГО. Отказать в предоставлении услуги могут на следующих основаниях:

- Пакет документов не соответствует требованиям. Недочеты могут касаться бумаг, предоставленных на автомобиль или водителя.

- Возраст. Иногда устанавливается возрастной ценз. Он составляет 21 год для мужчин и 22 для женщин.

- Эксплуатация машины. Страховщик может отказать в предоставлении услуги на прокатные, лизинговые, курьерские автомобили или машины, использующиеся в качестве такси.

- Категория машины. Услуга не распространяется на автопоезда и автобусы.

Присутствует и ряд других особенностей. Тип выплат может быть агрегатным или не агрегатным. Если выбран первый вариант, возмещение предоставляется по каждому страховому случаю вне зависимости от срока действия договора. Обычно подобный принцип используется по умолчанию.

Когда применяется агрегатная выплата, сумма компенсации зависит от количества страховых случаев и размера возмещения. Это значит, что максимальная величина суммы уменьшается при каждом новом ДТП. Допустим, транспортное средство было застраховано на 1 млн руб. При первом страховом случае выплата по ДСАГО составила 900000 руб. Это значит, что в следующий раз компенсация составит лишь 100000 руб.. В третий раз страховая компания денег вообще не предоставит за исключением выплаты по классическому ОСАГО.

Если произошло ДТП, изначально производятся выплаты по базовому полису. Если лимит превышен, применяется ДСАГО. Агрегатный тип выплат не особенно удобен. Поэтому нужно максимально внимательно читать договор.

Закон об утрате товарной стоимости автомобиля по ОСАГО

Федеральный закон от 25.04.2002 №40-ФЗ «Об обязательном страховании…» не включает информацию, касающуюся необходимости внесения выплат по УТС. В прошлом, компании-страховщики, оперировали фактом отсутствия такого норматива при разборе судебных исков.

Однако 26.12.2017 Пленумом Верховного Суда было опубликовано постановление №58 «Об использовании процессуальных норм в рамках закона об ОСАГО». По п.37 законодательного акта, приводится положение о том, снижение товарной стоимости машины должно быть приравнено к нанесенному материальному ущербу. Данное постановление делает возможным факт получения соответствующих компенсаций.

Как отремонтировать автомобиль по ОСАГО?

Пошаговая инструкция по получению страхового возмещения в виде ремонта по ОСАГО в 2022 году от начала и до конца процедуры:

Пошаговая инструкция по получению страхового возмещения в виде ремонта по ОСАГО в 2022 году от начала и до конца процедуры:

- сначала оформляется само ДТП, то есть происходит выполнение обязанностей, предусмотренных в п. 2.5., 2.6. и 2.6.1. ПДД – остановка автомашины, включение “аварийки”, оказание первой медпомощи раненым (если таковые есть), освобождение проезжей части для исключения вероятности создания помех иным авто;

- оформление документов о ДТП по европротоколу или с участием работников Госавтоинспекции (случаи, когда можно оформить по европротоколу – ущерб авто не более 100 тысяч рублей, отсутствуют раненые или погибшие, в аварии приняли участие только два автотранспортных средства, и между водителями этих 2 ТС не имеется разногласий относительно случившегося, и у обоих автовладельцев есть полисы ОСАГО ст. 11.1. ФЗ № 40);

- сбор необходимых документов (см. п. 3.10. и п. 4.13. Положения ЦБ № 431-П – паспорт, бланк извещения об аварии, протокол, или постановление о привлечении виновника к ответственности по КоАП, или постановление об отказе его привлечения к наказанию, доверенность – если обращается представитель страхователя, ПТС или СТС, заключение независимой экспертизы, если таковая производилась, квитанция, подтверждающая оплату услуг эвакуатора – если осуществлялась эвакуация);

- подача бланка извещения, заявления и документов в свою страховую фирму (при наличии права на прямое возмещение убытков – ст. 14.1. ФЗ № 40) или в страховую виновника (в иных случаях) в 5-дневный срок (если ДТП оформлялось по европротоколу) или в течение 3 лет (если с участием ГИБДД);

- предоставление поврежденного авто страховщику для осмотра (это нужно сделать не позднее 5 дней после подачи заявления, документов и бланка извещения – ч. 10 ст. 12 ФЗ № 40);

- ожидание получения результатов независимой экспертизы (если таковая будет проводиться — ч. 12 ст. 12 ФЗ № 40);

- ожидание принятия решения страховщиком относительно ремонта и (или) выплаты финансовых средств в сроки, указанные в п. 4.22. Положения ЦБ № 431-П – то есть, в общем случае, 20 дней (либо 30, если страхователь решил отремонтировать поврежденный автомобиль на СТО, с которой у страховой фирмы не заключен договор, и страховщик согласился на такое);

- передача поврежденного ТС на станцию техобслуживания, указанную в направлении;

- получение отремонтированного ТС по окончании проведения ремонта по ОСАГО, осуществляемого в сроки, определяемые по соглашению сторон, но не более срока, представленного в п. 6.1. Положения ЦБ № 431-П (то есть не более 30 рабочих дней);

- при наличии претензий к качеству осуществленного ремонта – решение спора со страховой в порядке, установленным в Главе 5 Положения ЦБ № 431-П (то есть подается досудебная претензия, которую страховая фирма обязана рассмотреть за 10 дней, если не рассмотрит, либо же вынесет решение не в пользу страхователя, тогда последний будет вправе решить спор в порядке судебного делопроизводства).

Заключение

Оформление полиса ДСАГО актуально, если существуют высокие риски превысить размер покрытия по ОСАГО, например:

- вождение будет осуществляться в больших городах с напряжённым дорожным трафиком и высоких рисках возникновения ДТП;

- водитель использует автомобиль в районах, где достаточно большое количество дорогостоящих машин;

- управление автомобилем осуществляет начинающий водитель, без опыта вождения или с маленьким стажем;

- автовладелец часто попадает в ДТП.

В таких случаях водителям стоит обратить внимание на возможность оформления дополнительного полиса добровольного страхования автогражданской ответственности, который обезопасит их в случае нанесения ущерба в ДТП на крупную сумму