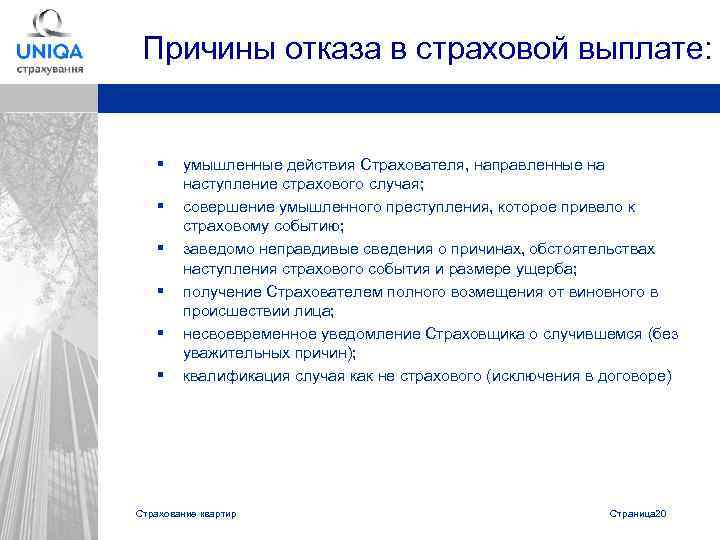

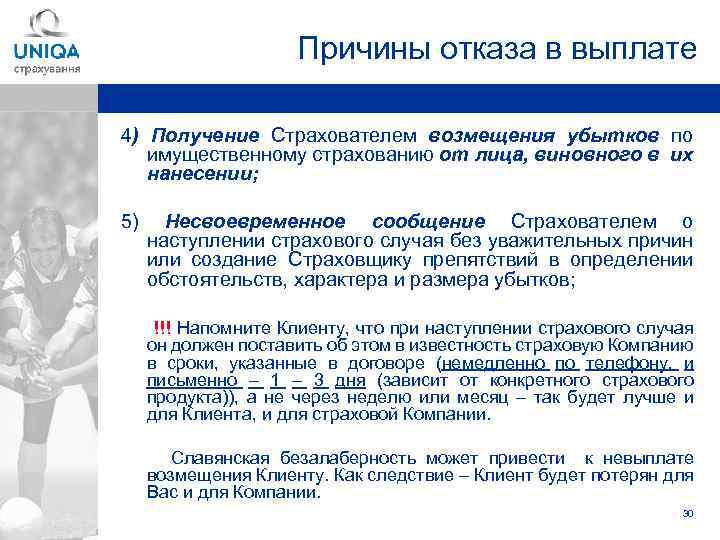

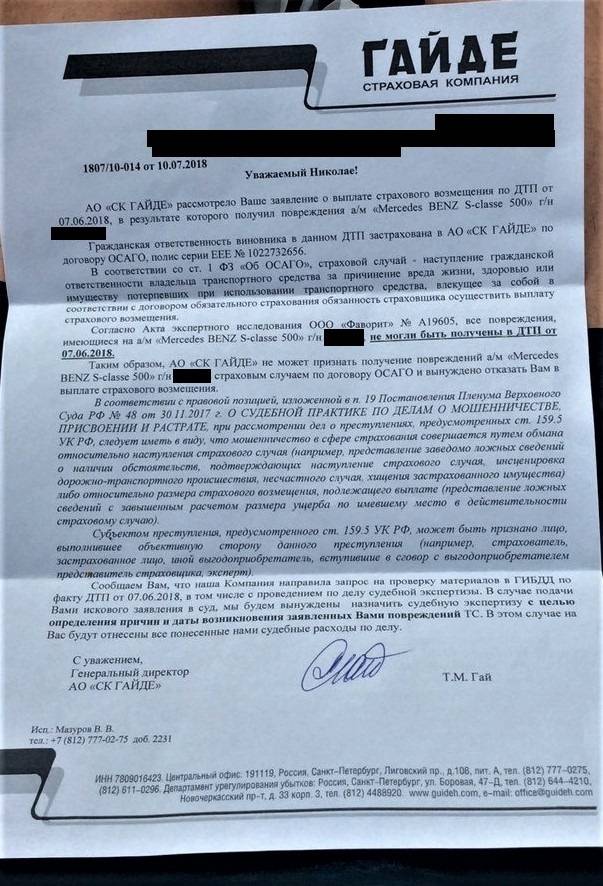

Страховщика не уведомили в срок

В правилах четко прописано, что виновная сторона обязательно должна уведомить страховщика о наступлении страхового события в течение 5 рабочих дней (по европротоколу). Если ДТП было зафиксировано сотрудниками ГИБДД, то обратиться можно в любой удобный для себя день, поскольку срок исковой давности в этом случае равен 3 годам.

Не всегда компания обязана отказать пострадавшему, если он обратился спустя 5 дней за выплатой, и нет официального подтверждения от сотрудников ГИБДД. В такой ситуации страховщик обязан:

- запросить бланк договора ОСАГО;

- европротокол;

- заявление, в котором прописана причина, согласно которой виновная сторона не смогла своевременно обратиться.

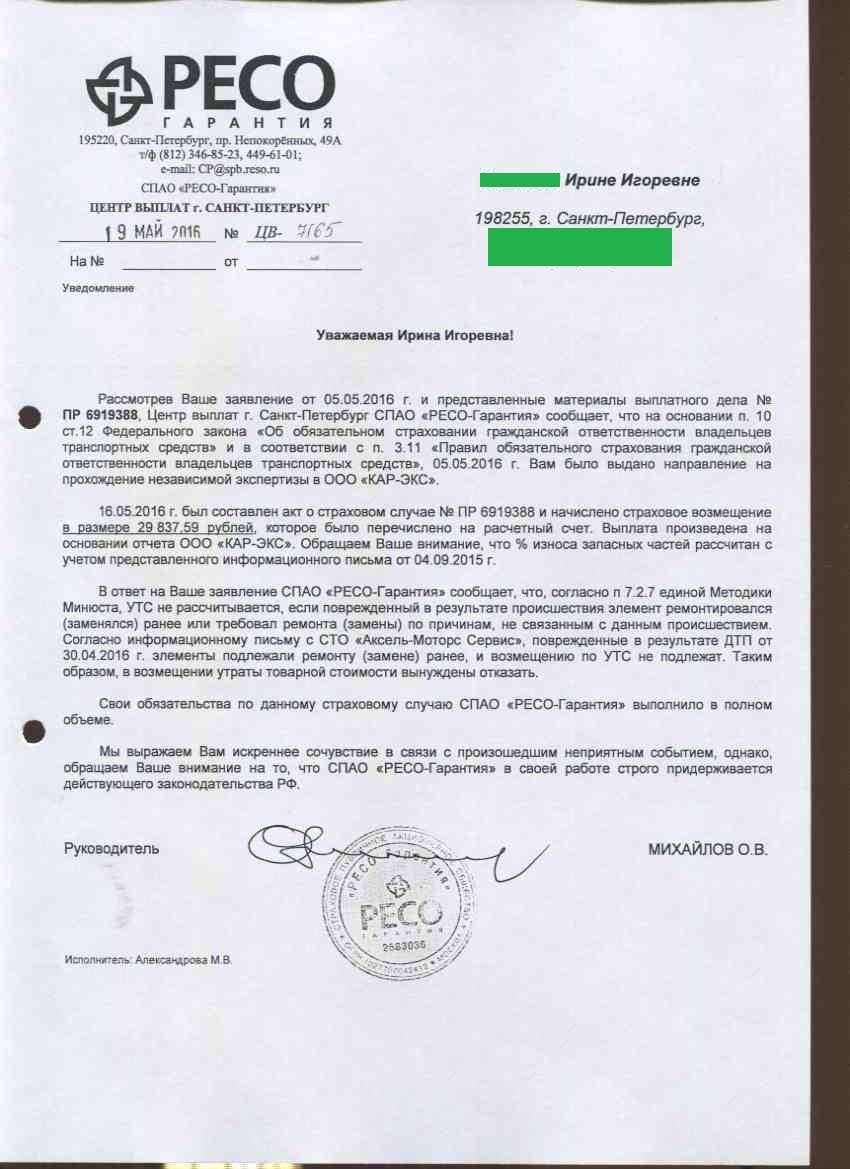

Только после принятия заявления страховая должна озвучить решение. В случае признания дела страховым, направить пострадавшего к независимому эксперту для оценки ущерба. При отказе следует подготовить официальный документ и направить клиенту заказным письмом или вручить лично под роспись.

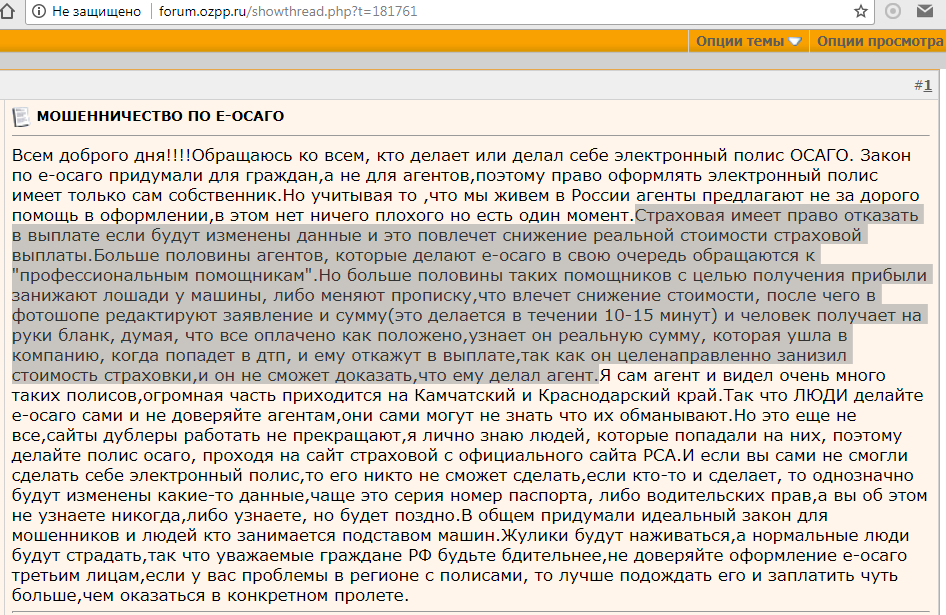

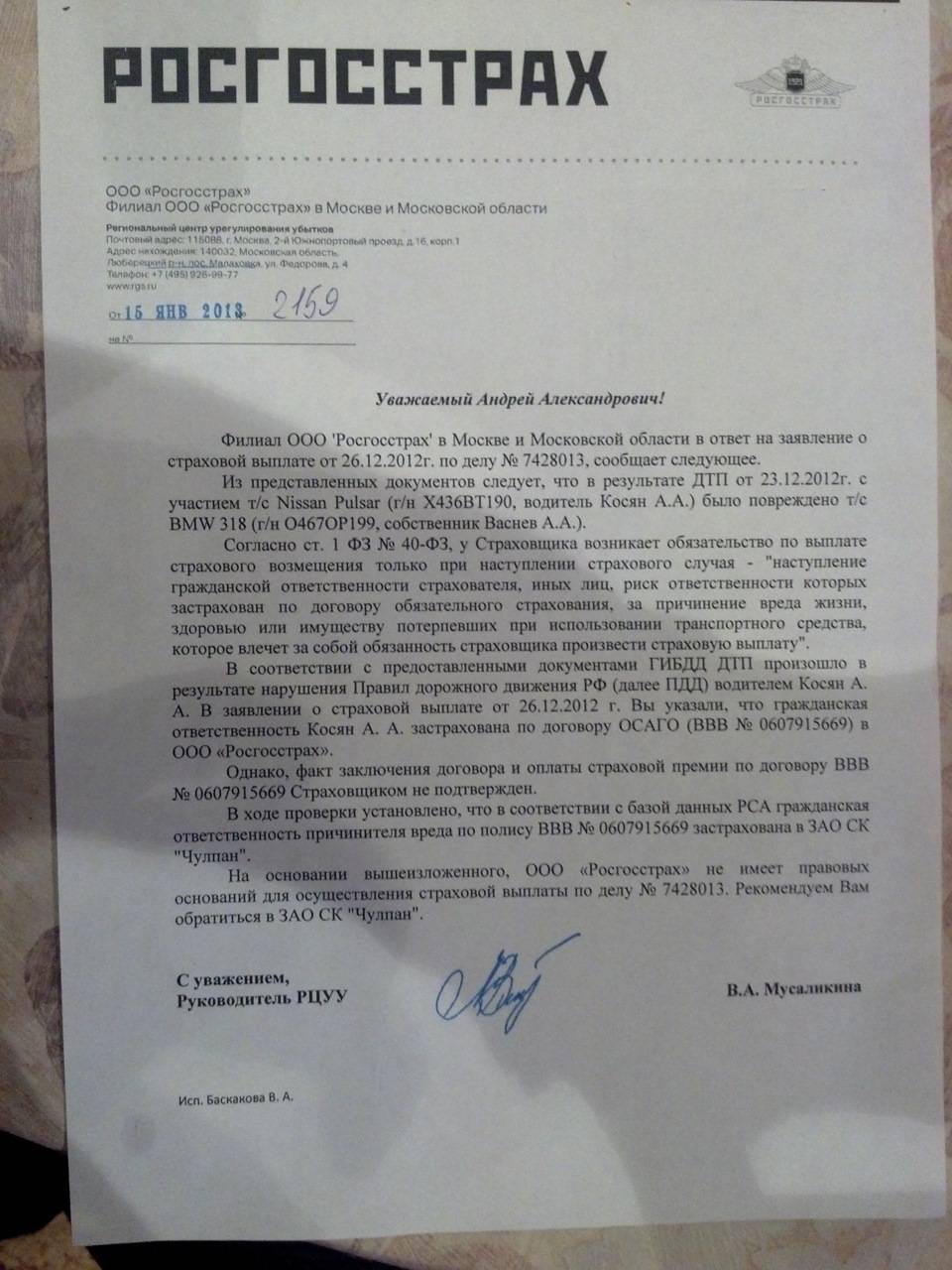

Если у виновника оказался «липовый» полис ОСАГО

Ситуация с «липовым» полисом, по сути, не сильно отличается от варианта с полным отсутствием полиса. Просто так возместить свои убытки не получится.

Какие варианты?

При подозрениях на подделку проверяем подлинность по номеру полиса через сайт РСА.

Имеются расхождения между полученными сведениями и бланком? Страховка поддельная.

Здесь возможны два варианта. Если, по сведениям РСА, полис имеет отношение к страховой, отвечать ей. Потому что это ее проблемы, что ее полисом (бланк строгой отчетности!) кто-то воспользовался.

Если страховая не связана с этим полисом, возмещение требовать можно только с лица, нанесшего вред.

Что нужно делать?

Последовательность действий следующая:

- подаем письменное заявление в РСА, прося проверить действительность полиса;

- получаем оттуда заключение.

Полис принадлежал страховщику:

- обращаемся к нему с требованием возмещения;

- если он отказывается, пишем ему досудебную претензию о выплате

- подаем в суд, приложив подтверждение из РСА о статусе полиса, если страховая не произвела выплат после предыдущего шага;

- суд решает, кто должен платить: страховая, или обладатель подделки.

Если страховщик по данным проверки не связан с бланком:

- подаем сразу виновнику досудебную претензию о полном возмещении ущерба;

- реакции нет – обращаемся с иском на него в суд, также подтверждая обоснованность своих требований заключением Союза автостраховщиков;

- суд решает, кто должен компенсировать ущерб.

Досудебная претензия виновнику пишется по тем же правилам, что и страховой компании. К ней надо приложить заключение от РСА про поддельность страховки. Вот образец.

В обоих случаях подается заявлению о мошенничестве в полицию, с приложением документа, полученного от РСА.

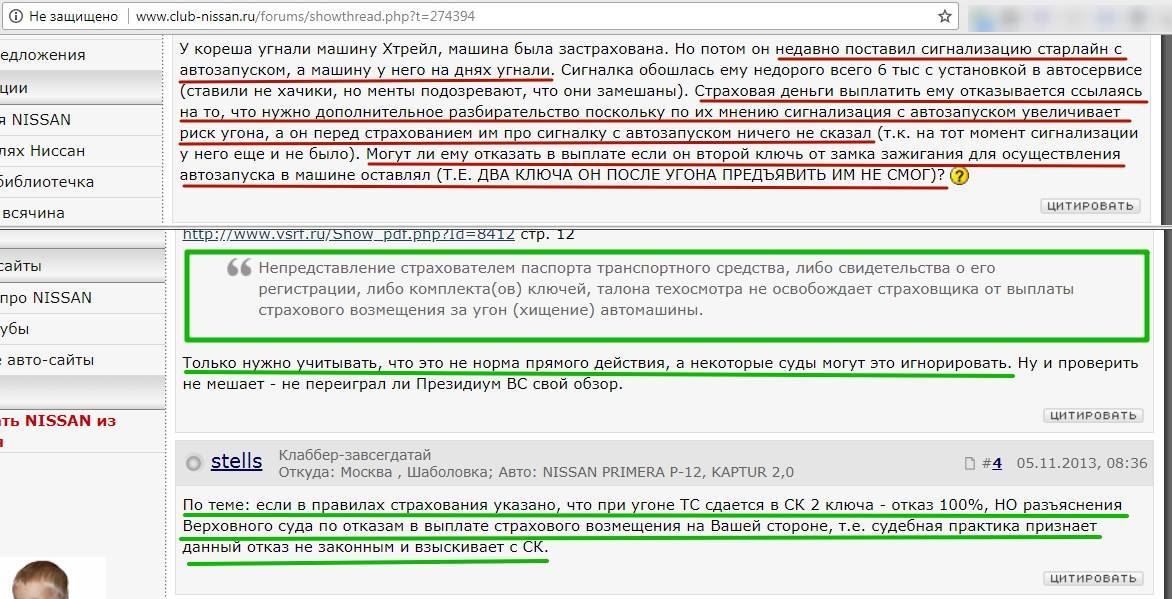

Судебная практика

Судебных решений по этому вопросу не очень много, но большинство из них положительны. Исключение составляют те, которые были поданы неправильно. Полис – это доказательство того, что был заключен договор «автогражданки», пока противоположное не доказано.

Если установлен факт принадлежности бланка указанной в нем страховой компании, выплачивать обязан страховщик. Если сам бланк поддельный, требовать возмещения от страховщика нельзя.

Бланк принадлежит компании

Один такой случай был рассмотрен судом в 2015 в Татарстане.

Страховой полис принадлежал организации-страховщику виновника, но, по данным РСА, был оформлен на другого страхователя. Страховщик отказал выплачивать своему клиенту (потерпевшему), потому что по данным, запрошенным у страховой фирмы виновника, этот полис принадлежит не виновнику. Потерпевший, при помощи юриста обратился в суд.

В удовлетворении иска было отказано в районном суде, но его решение обжаловали в Верховном суде, который обязал страховую потерпевшего выплатить ему. Разбираться со страховщиком виновника предстоит уже ей.

Доказывать, что полис поддельный, должна страховая, которая указана в бланке. Такие доказательства представлены не были, поэтому в суде выиграл потерпевший.

Поддельность бланка установлена

Другой пример приведен в Обзоре судебной практике по ОСАГО ВС РФ, опубликованной в 2016 году.

В суд подали на страховую. Но поддельность полиса, как и квитанции была установлена. Было доказано, что договор со страховщиком не заключался, а, следовательно, он не ответственен за вред, который причинил обладатель «липы». Поэтому в удовлетворении иска к страховой отказали. В таких случаях нужно взыскивать с самого виновника.

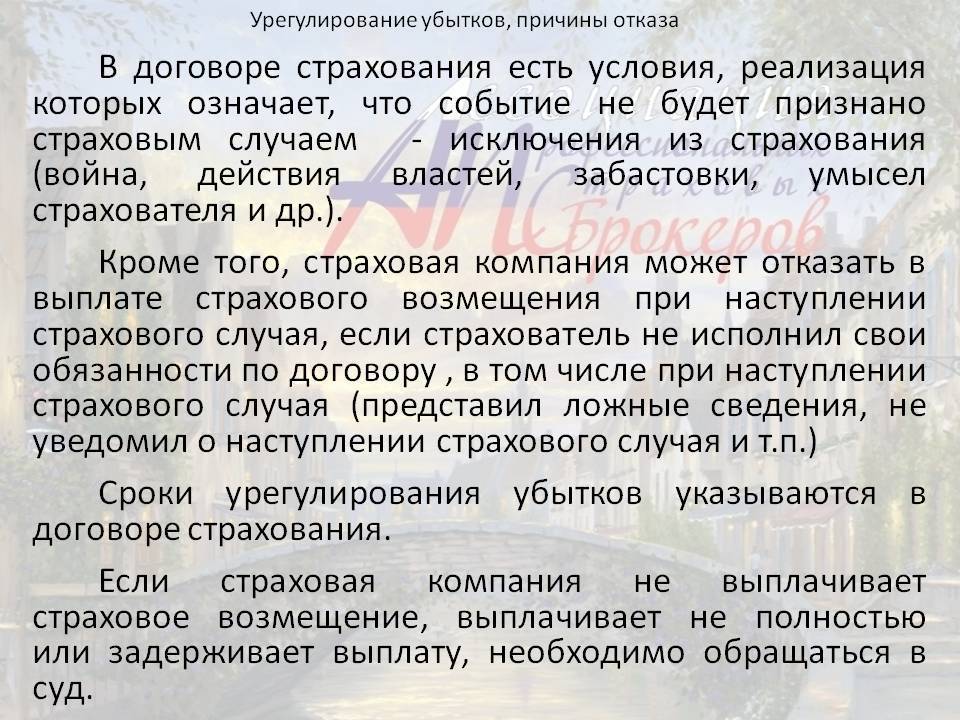

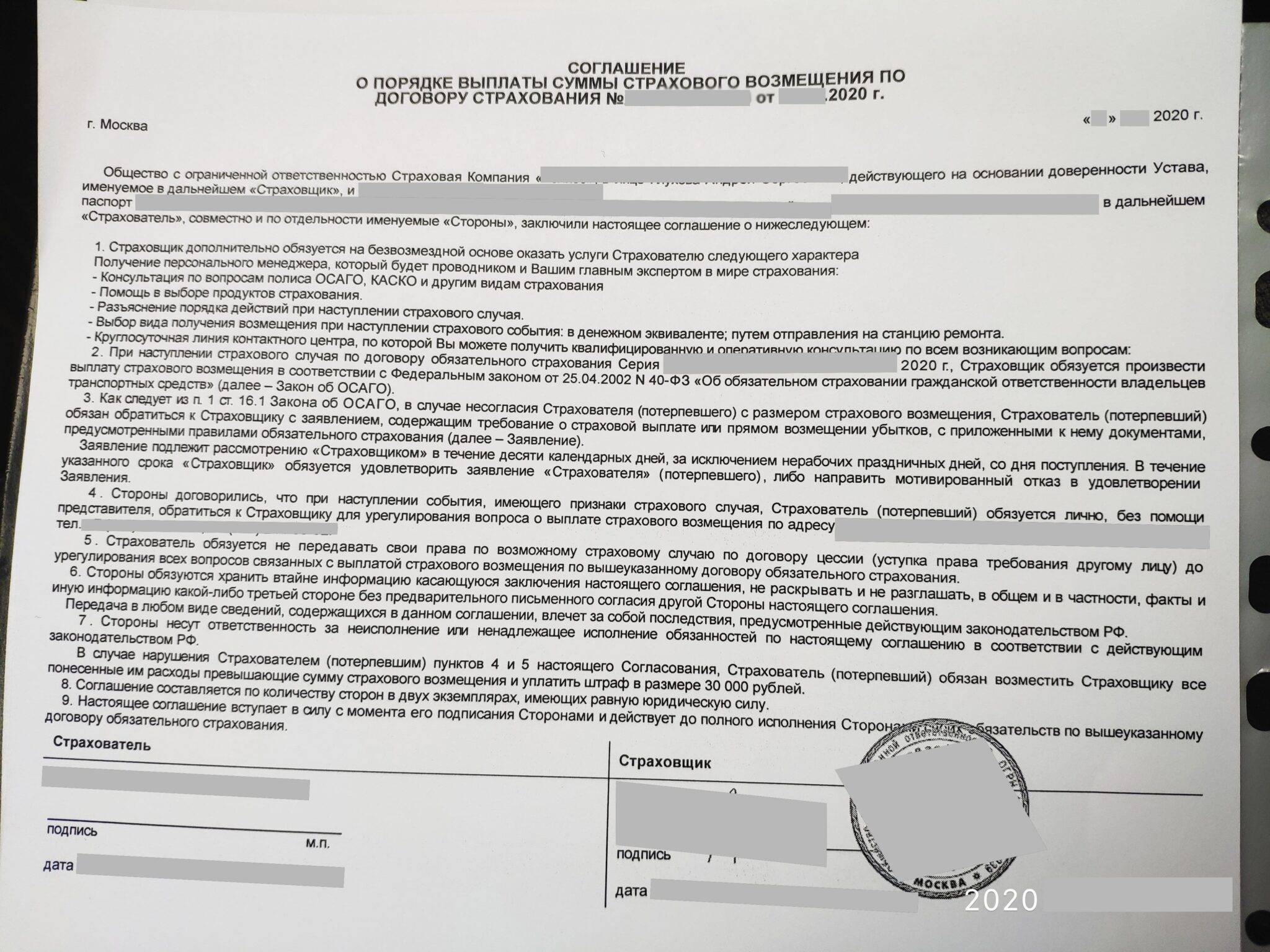

На что следует обратить внимание при выборе страховки по кредиту?

Большинство банков предлагает заёмщикам присоединение к программе коллективного страхования, поэтому клиент не может выбрать индивидуальные условия выплаты взносов или перечень страховых случаев. Пакет документов пользователя страховки состоит из полиса (документ содержит сведения об объекте страхования) и соглашения, описывающего перечни рисков, сумму страховой премии и условия её получения

Заёмщику следует обратить внимание на разделы, посвящённые порядку действий страхователя (пострадавшего) при наступлении страхового случая, права и обязанности сторон, правила возмещения страховки

Сведения о клиенте, указанные в страховом полисе. В зависимости от объекта страхования, полис может содержать технические характеристики автомобиля (если клиент оформляет автокредит), жилого помещения (при оформлении ипотечного кредита). Если заключается договор страхования жизни, в полисе будут указаны паспортные и контактные данные заёмщика. Сведения, указанные в полисе, следует тщательно проверить, опечатки могут стать причиной отказа в страховой выплате.

Криптобиржи

- Binance

- Kucoin

- Exmo

Обменники

- Bestchange

- Шахта

Метод оценки ущерба и способ проведения выплат. Клиенту следует разобраться, кто из сотрудников компании будет оценивать величину финансового ущерба при наступлении страхового случая и каким образом нанесённый вред компенсируется. Обычно оценку проводит страховой следователь, компенсацию перечисляют на кредитный (ссудный) счёт клиента. Однако, страховая премия может рассчитываться по внутренним правилам страховой компании и существенно отличаться от стандартных расчётов.

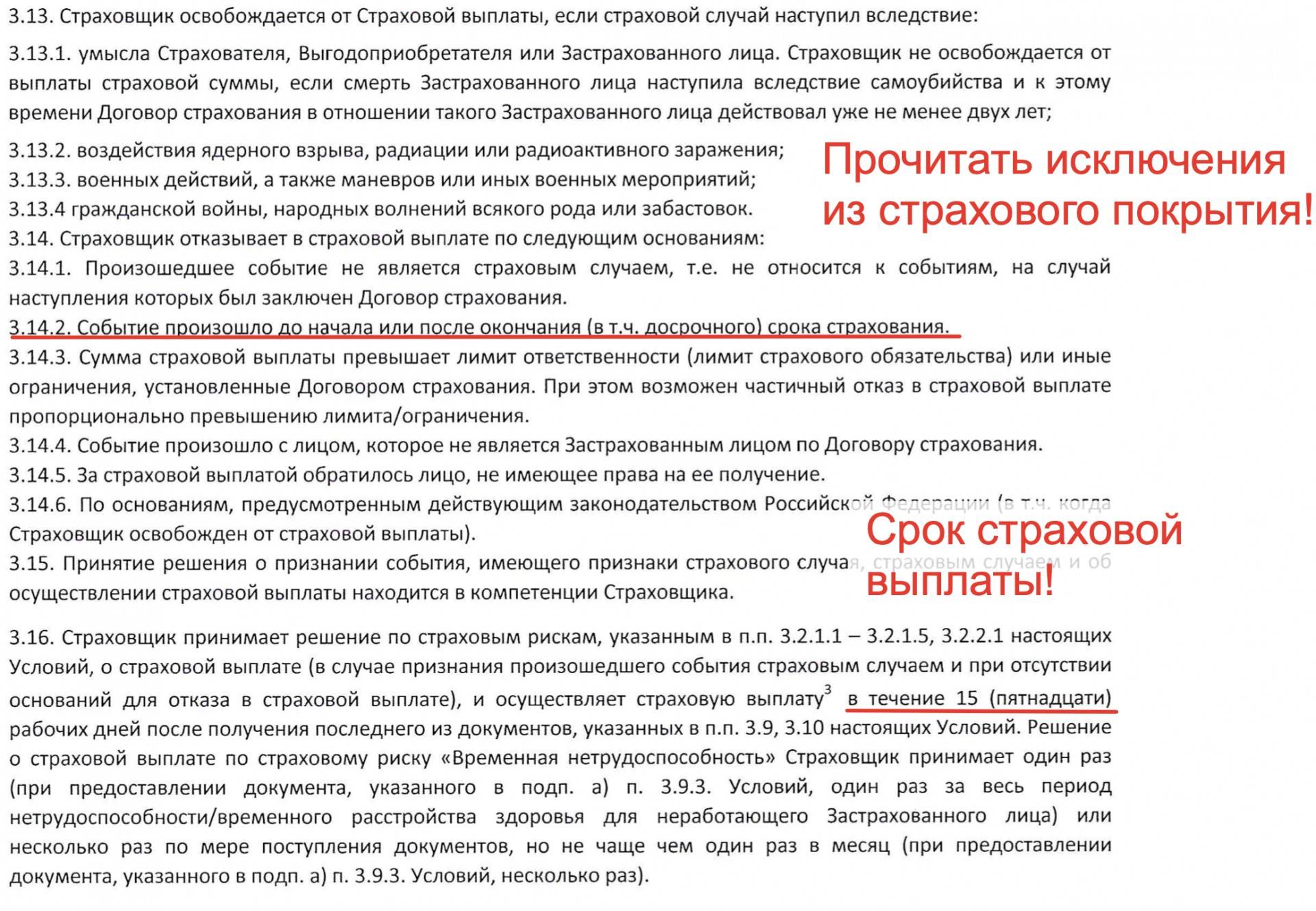

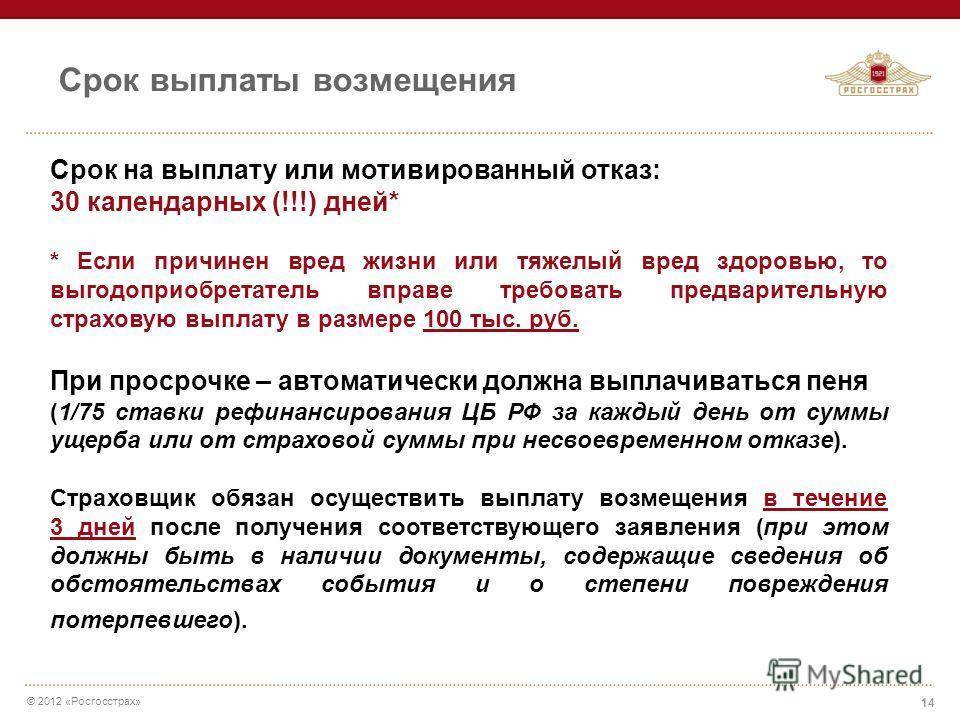

Сроки проведения расследования и перевода страховой премии. В договоре страхования должны быть указаны сроки, в течение которых компания принимает заявление клиента, рассматривает документы (проводит расследование), выносит решение и переводит премию. Сроки указываются в количестве рабочих дней (например, расследование ведётся 14 дней) или в виде диапазона (например, перечисление выплаты занимает от трёх до шести дней)

Клиенту следует обратить внимание на точку отсчёта, обычно срок рассчитывается с даты подачи подтверждающих документов

Перечень документов для подтверждения каждого страхового случая. В договоре страхования должен быть указан список документов для подачи страховому комиссару, а также перечислены требования к заполнению бумаг. Например, для получения выплаты по финансовой страховке клиент должен предоставить заверенную сотрудником отдела кадров копию приказа об увольнении в связи с ликвидацией предприятия.

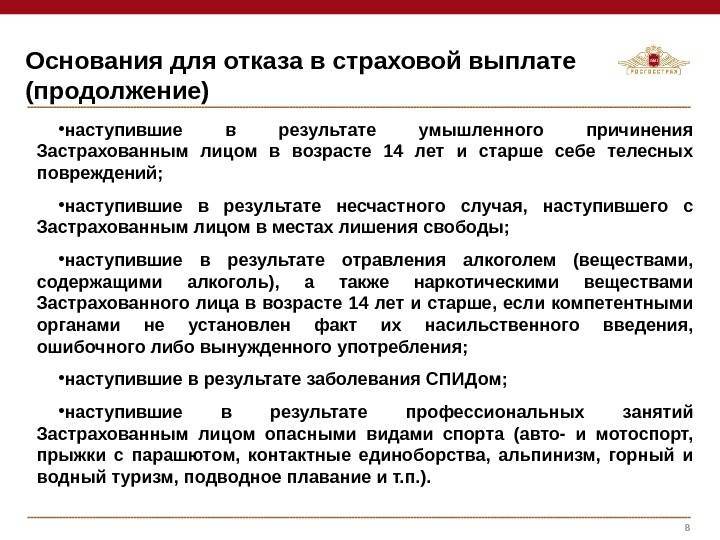

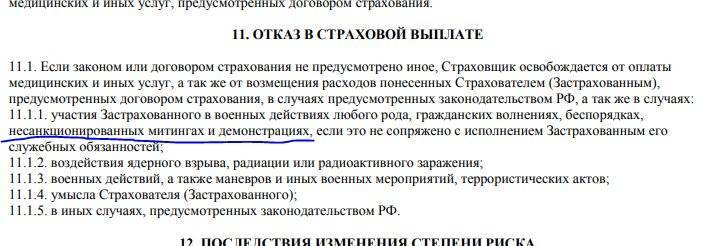

Список исключений или условия, ограничивающие выплаты. Клиенту следует изучить, что страховая компания понимает под каждым страховым случаем (например, заболеванием, угоном автомобиля). Детальное описание каждого события можно найти в правилах страхования, размещённых на сайте компании. Например, многие страховые компании используют понятие пропорциональной ответственности — в этом случае сумма страховой премии уменьшается при каждой выплате.

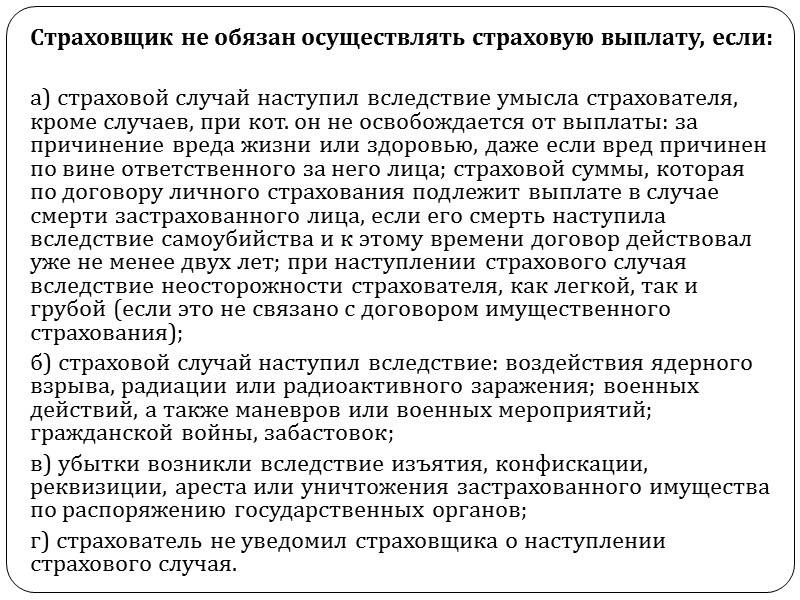

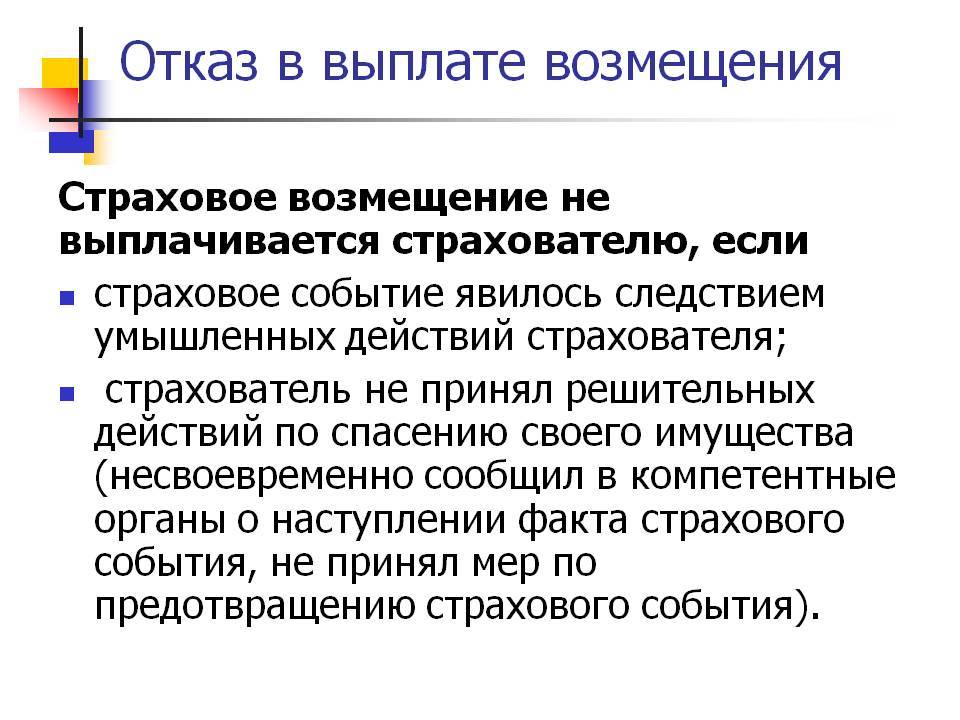

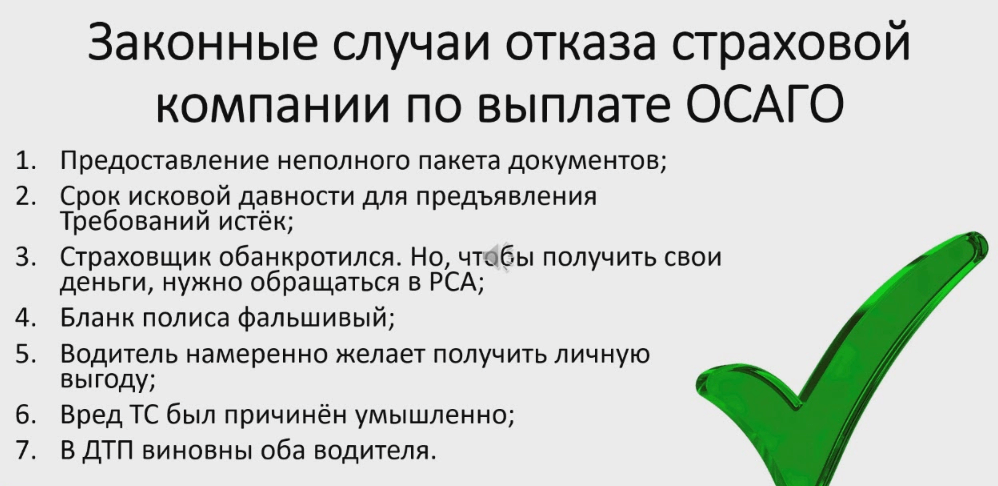

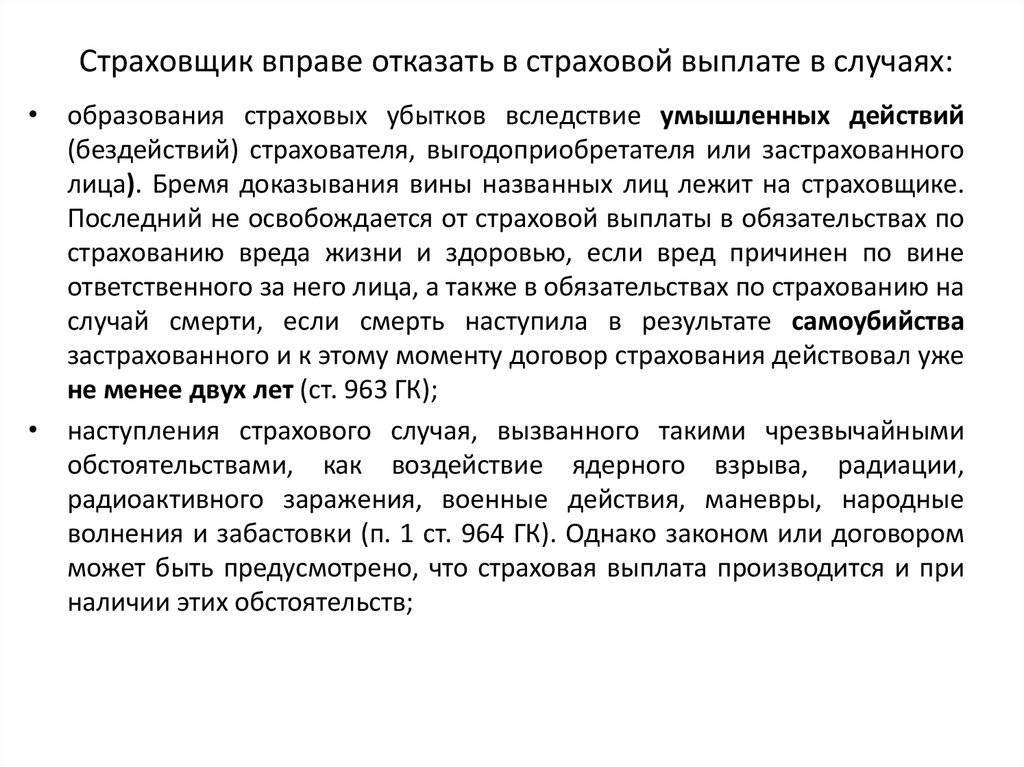

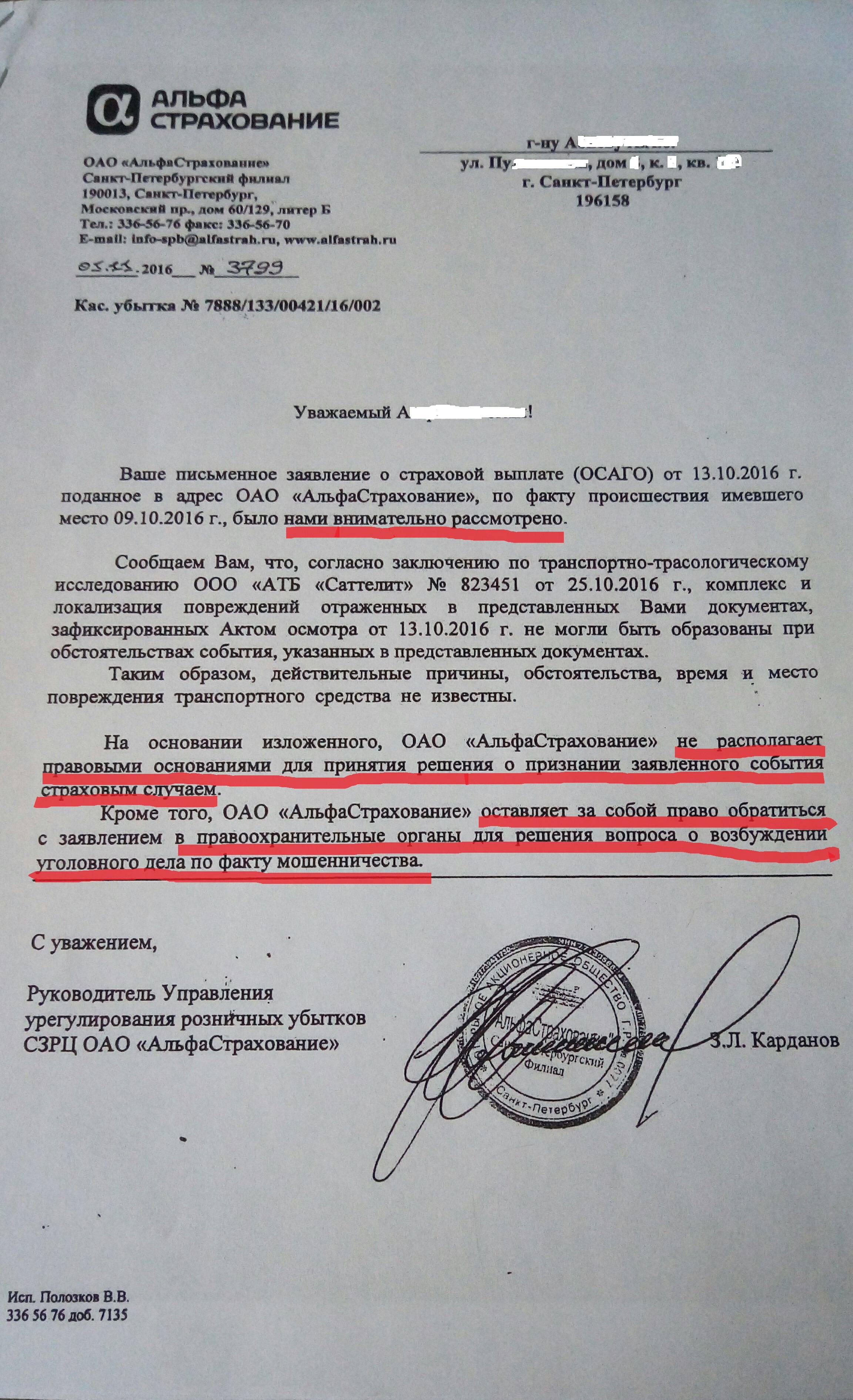

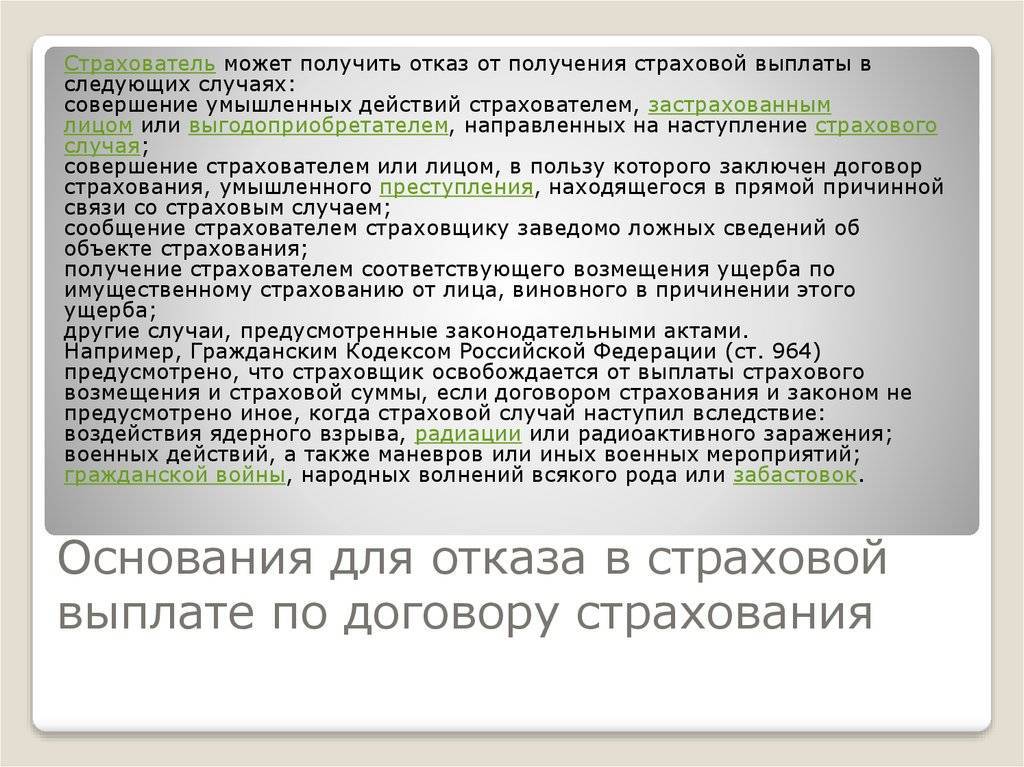

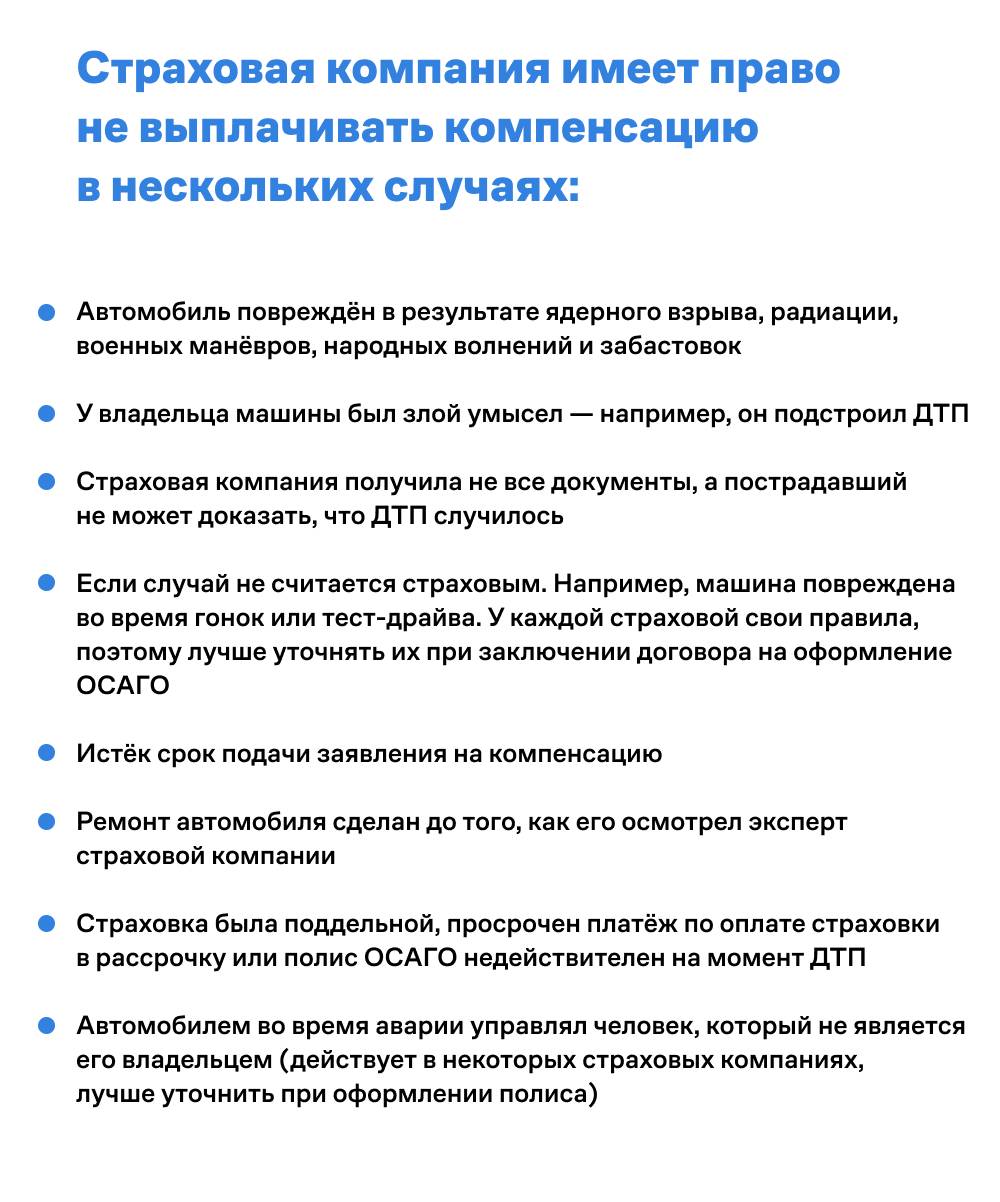

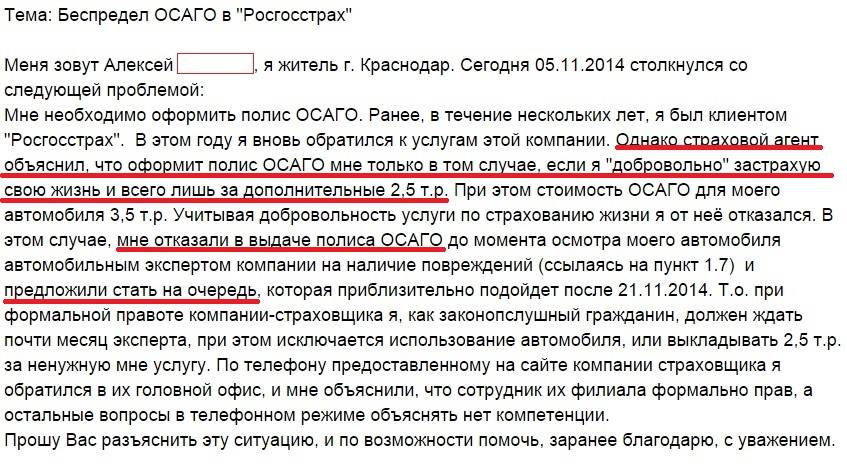

Незаконные причины отказа

На практике в деятельности недобросовестных страховщиков нередко встречаются попытки всячески избежать выполнения своих обязательств. С этой целью сотрудники компаний при возникновении страхового случая пытаются всячески переложить вину за произошедшее на клиента, обвиняя его в несоблюдении условий действующего законодательства.

К незаконным причинам отказа в компенсации ущерба по ОСАГО относятся:

- умышленное причинение вреда транспорту водителем;

- нахождение виновника происшествия в состоянии аффекта, под воздействием наркотиков или алкоголя;

- отсутствие у водителя прав на управление автомобилем;

- оставление места ДТП;

- истечение срока технического осмотра попавшего в ДТП;

- окончание срока использования транспортного средства по ОСАГО;

- отсутствие виновного в ДТП в реестре водителей, имеющих доступ на управление автомобилем (водитель не вписан в ОСАГО).

Зачастую объяснения, даваемые представителями страховых компаний в подобных случаях, размытые и неконкретные

Поэтому в случае, когда страховая отказала в компенсации, важно обратить внимание и на формулировку основных причин отказа, и на наличие в самом отказе ссылок на законодательство. После этого нужно не полениться и перепроверить указанные статьи нормативных актов, изучив их содержание

Что делать по шагам если страховая отказала в выплате

Если страховая не хочет делать выплату по ОСАГО, то каждый пострадавший должен знать, что необходимо делать. Предлагаем пошаговую процедуру для тех, кто незаконно получил отрицательное решение в выплате компенсации.

Пошаговое руководство:

| Получение отказа | Страховая организация обязательно должна предоставить письменный отказ, в котором четко будет прописана причина. Хорошо, если страховщик не только письменно укажет причину, но и пропишет пункт правил, согласно которому не будет перечислять деньги на восстановительный ремонт. |

| Изучение правил | Вы должны убедиться в том, что страховая компания действительно отказала незаконно. Для этого следует внимательно изучить правила и закон. При необходимости можете получить консультацию у опытного эксперта на нашем сайте, который работает круглосуточно. |

| Составление досудебной претензии | Если после изучения прав ясно, что финансовая организация отказывает в выплате по ОСАГО незаконно, то следует составить досудебную претензию. В документе необходимо прописать сумму полученного ущерба, пункт правил, согласно которым необходимо сделать перечисление денег и реквизиты личного счета. Также необходимо обозначить сроки, в течение которых страховщик обязан либо выплатить средства, либо предоставить второй отказ. |

| Обращение в суд | Только при получении второго отказа можно составлять претензию и обращаться в суд. Обратиться в суд вы можете как сами, так и доверить это опытному юристу. В случае победы, услуги юриста будет оплачивать страховая компания. На практике суд всегда встает на сторону пострадавшего, если предоставлен отказ незаконно. |

| Получение компенсации | После вынесения судебного решения вам на руки будет выдан исполнительный лист, с которым необходимо обратиться в банк, в котором у страховщика открыт счет и написать заявление на получение средств на ремонт машины. Также с исполнительным листом можно обратиться к приставам, но это используется крайне редко. |

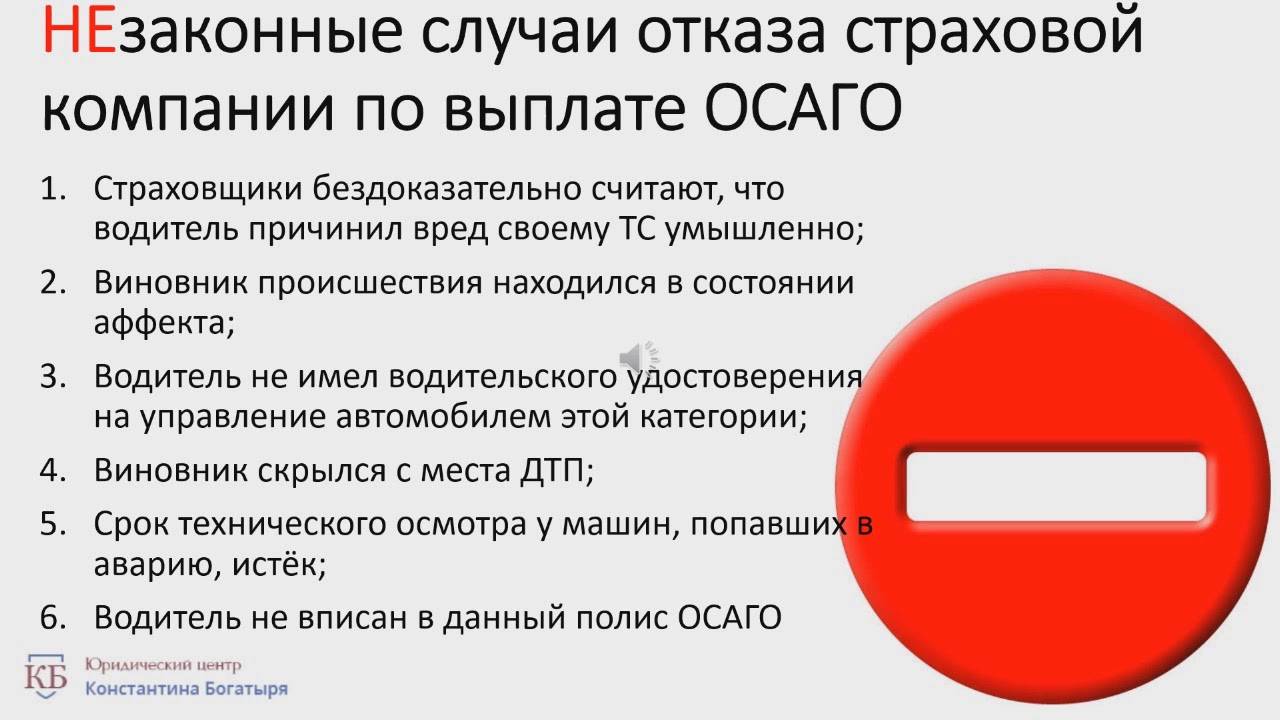

Неправомерные причины отказа

С момента появления ПВУ и до сегодняшнего дня многие страховщики продолжают игнорировать утвержденный проект. Выглядит это следующим образом. Если клиент требует большие выплаты, потерпевшую сторону пытаются «перевести» к страховщику виновной стороны. В обратной ситуации, страхователя принимают с распростертыми объятиями.

Если страховая отказала в выплате по ОСАГО в устной форме, это прямое нарушение законодательства (вне зависимости от причины). Сложность в том, что в России пока нет строгого наказания для компаний, стремящихся уйти от прямых выплат. На данном этапе только планируется ввод крупных штрафов, но даже в этом случае проблему вряд ли удастся решить.

К неправомерным причинам отказа в компенсации по ОСАГО стоит отнести:

- Если виновник происшествия не отражен в полисе, страховщик должен покрыть убытки. При этом по действующему законодательству (ФЗ «Об ОСАГО, статья 14) он вправе обратиться в суд и потребовать выплаченную сумму уже с инициатора аварии. Такие действия называются регрессией.

- Доказан факт алкогольного опьянения виновной стороны. Если страховщик отказывает в компенсации, это противозаконно. Компания должна покрыть ущерб, а уже после подать иск в суд для истребования выплаченной суммы с виновника.

- Вину участника аварии не удалось доказать. Бывают ситуации, когда виновник ДТП скрывается с места происшествия, но его данные удалось записать. На имя владельца ТС оформляется протокол и постановление об админнарушении. Страховщик обязан выплатить деньги, если имела место авария, а вина другого водителя определена.

- Виновник покинул место происшествия, и его личность не установлена. При таких обстоятельствах страховая компания не принимает бумаги на выплату компенсации до поиска второй стороны. После установления личности отказ в выполнении своих функций будет неправомерным.

- Виновная сторона обжаловала постановления. В этом случае отказывать в компенсации запрещено. Дело рассматривается до момента, пока вина не будет подтверждена.

- Закончился срок действия договора. Если на момент ДТП полис уже недействителен, получить выплаты трудно. Единственный путь — обращение в суд и давление на тот факт, что виновная сторона покроет расходы страховой компании.

- В справке об аварии нет сведений о виновнике. Это также не повод для отказа, ведь сегодня это не единственная бумага, подтверждающая вину нарушителя. Чтобы получить возмещение, могут пригодиться копии постановления или протокола. В упомянутой документации сведения о виновной стороне указываются в обязательном порядке.

- Отзыв лицензии. Даже в такой ситуации страхователь получает компенсацию из фонда РСА, который гарантирует выплаты в случае проблем со страховой компанией.

- Нет диагностической карты. Упомянутый документ свидетельствует об исправности машины, но его отсутствие не является причиной для отказа в компенсации. Альтернатива — проведение экспертизы ТС. Кроме того, после выплат по ОСАГО страховщик вправе требовать регрессию с виновника.

- Заявление подается посторонним лицом. В законодательстве нет четких требований в отношении стороны, которая должна передавать заявление. Главное, чтобы бумага оформлялась от имени владельца авто, ведь компенсация может перечисляться только на счет субъекта, прописанного в договоре.

- Виновник не предоставляет полис страхования. Потерпевшая сторона не может влиять на действия второго участника, поэтому отказ в компенсации по этой причине неправомерен.

В большинстве приведенных случаев речь идет не о полноценном отказе, а о временном приостановлении выплат. Как правило, стоит дождаться апелляции или указания в протоколе недостающей информации.

Что делать, если страховая компания не платит?

Консолидируем порядок действий, если страховая компания отказала выплачивать компенсацию. Если есть уверенность, что данное действие неправомерно, воспользуйтесь следующей пошаговой инструкцией.

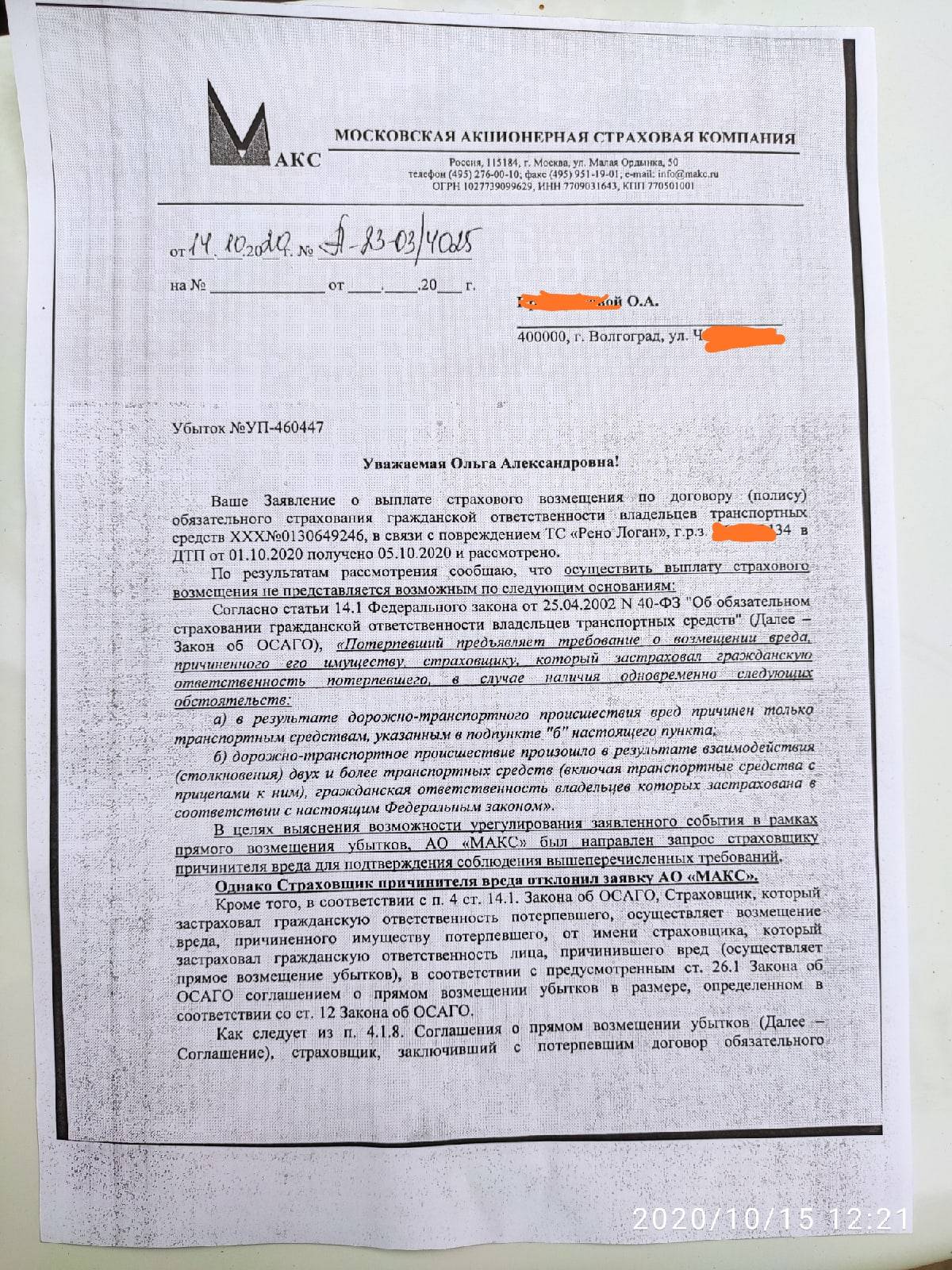

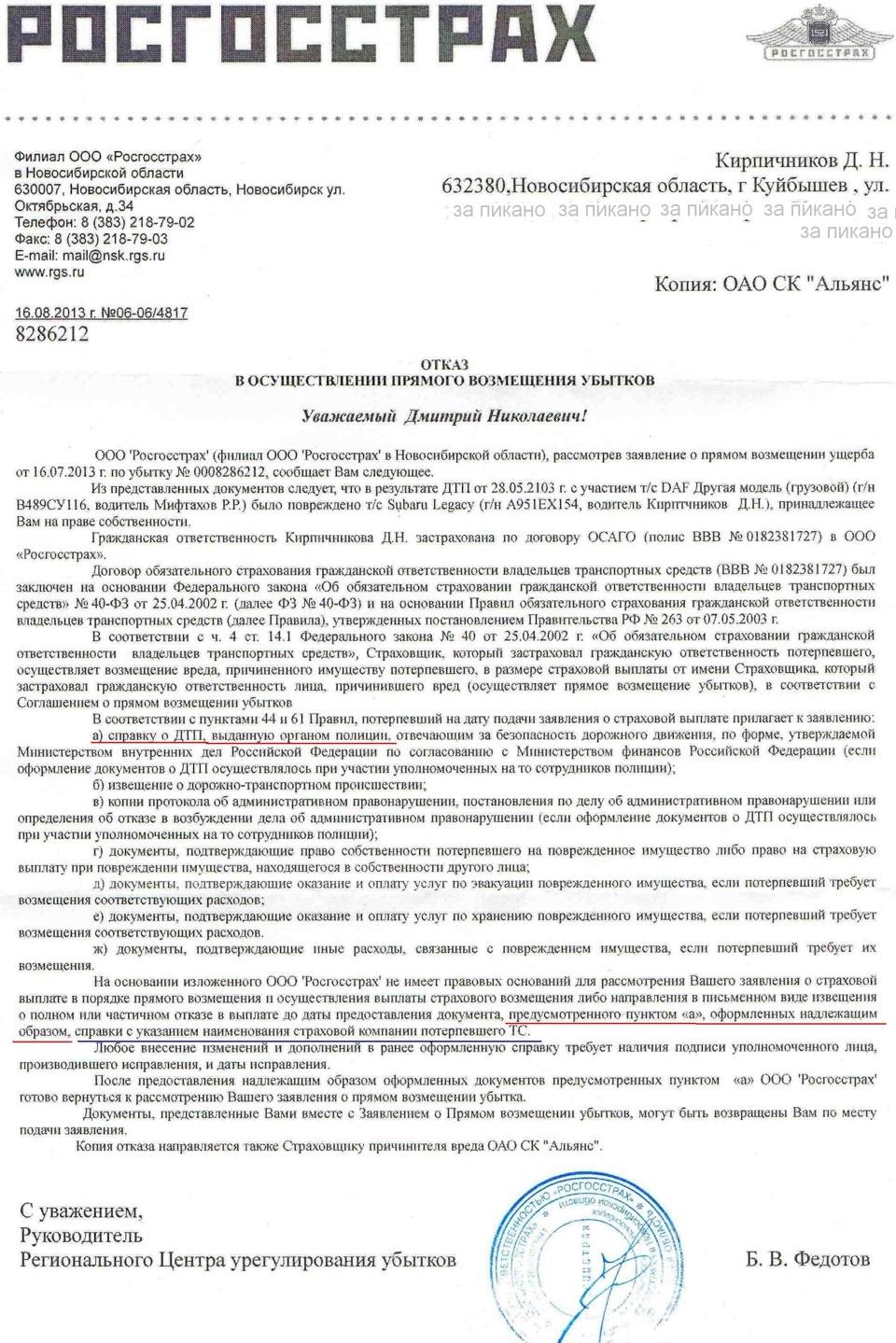

Шаг 1. Получение письменного отказа в выплате по ОСАГО

Факт того, что СК отказывает в страховом возмещении, необходимо доказать и лучшим доказательством будет являться письменный документ. Законодательство требует страховщика предоставить ответ в течение 3 дней (а при личном обращении в день обращения). Письменный отказ в выплате страхового возмещения по ОСАГО станет основанием для дальнейших действий.

Проблемы возникают, если страховая отказывается не только платить по страховому случаю, но и предоставлять письменный отказ. Как уже сообщалось, это является нарушением закона, однако справиться с ситуацией самостоятельно неподготовленному человеку сложно. Здесь лучше привлечь к работе юриста, который и сможет добиться необходимого документа.

Кроме прочего, сделать это можно с помощью недавно введенного института финансового омбудсмена, для чего ему подается жалоба через специальный портал или по почте (адрес для письма: 119017, Москва, Старомонетный пер., 3). К финансовому уполномоченному мы еще вернемся далее.

Шаг 2. Подача жалобы в контролирующие органы

Речь идет о жалобах в ЦБ РФ или РСА, о способах подачи которых мы говорили выше. Вероятно, на этом этапе и удастся решить проблему, но, если этого по каким-то причинам достичь не удалось, переходим к следующим шагам.

Шаг 3. Подача претензии в страховую компанию

В рассматриваемых случаях закон требует обязательной попытки досудебного урегулирования. Первое, что необходимо предпринять, это попытаться «решить дело миром» со страховой. Да, потребуется еще одно обращение.

Если в результате Шага 1 мы получились письменный отказ от выплат, то теперь нужно получить письменный отказ досудебного урегулирования (или получить согласие на компенсацию и завершить процесс). Процессуальная последовательность здесь во многом повторяет первый шаг, хоть и преследует иные цели. Отказ предоставить документ можно так же решать с помощью финансового уполномоченного.

Важно понимать, что на этом этапе финансовый омбудсмен привлекается (если необходимо) для получения отказа от досудебного урегулирования, а для попытки самого урегулирования может потребоваться еще одно (возможно уже третье) обращение

Шаг 4. Досудебное урегулирование через финансового уполномоченного

С 2019 года, при требованиях к страховым не превышающим 500 000 рублей, досудебное урегулирование обязано проводиться через уполномоченного по правам потребителей в сфере финансовых услуг (финансового омбудсмена). Основания — ФЗ №123.

Именно действия, предпринятые аппаратом омбудсмена, будут признаны судом в качестве мер досудебного урегулирования. Процессуальные сложности заключаются в том, что в ряде случаев все обращения к уполномоченному могут быть объединены в одно, а в других потребуется два или три этапа. Опять же, разобрать в деталях без привлечения адвоката по ОСАГО может быть крайне сложно.

Шаг 5. Решение спора через суд

Если ни одно из вышеприведенных действий не привело к ожидаемым результатам, у потерпевшего остается право на судебное разбирательство. Процесс инициируется по стандартной схеме искового производства (Подраздел II ГПК РФ), и в случае отказа в компенсации по ОСАГО будет представлять собой ряд примерно таких действий:

Сбор всей документации, имеющей отношение к делу, в т.ч

страховой полис, фиксация ДТП, оценки ущерба, отказы страховой, заключения финансового уполномоченного и прочее, отраженное в ст.123 ГПК РФ, за исключением оплаты пошлины (подробнее далее).

Составление искового требования на основании положений Главы 12 ГПК РФ.

obrazec-iskovogo-zayavleniya-po-osago

Подача иска в районный или мировой суд, открытие производства.

Обратите внимание, что на основании упомянутого ранее Постановления ВС РФ №58, дела по ОСАГО включены в юридическое поле закона «О защите прав потребителей». Одновременно подп.4 п.2 ст.333.36 Налогового кодекса РФ освобождает иски по делам о нарушении прав потребителей от судебной пошлины

Соответственно, за рассматриваемые дела по ОСАГО пошлина не взимается.

Судебный процесс.

Получение возмещения.

При отказе от выполнения судебного решения может быть применен механизм исполнительного производства. Конечным итогом должна стать выплата требуемой компенсации, включая судебные издержки и моральный вред.

Шаг 5 Присутствовать на рассмотрении дела

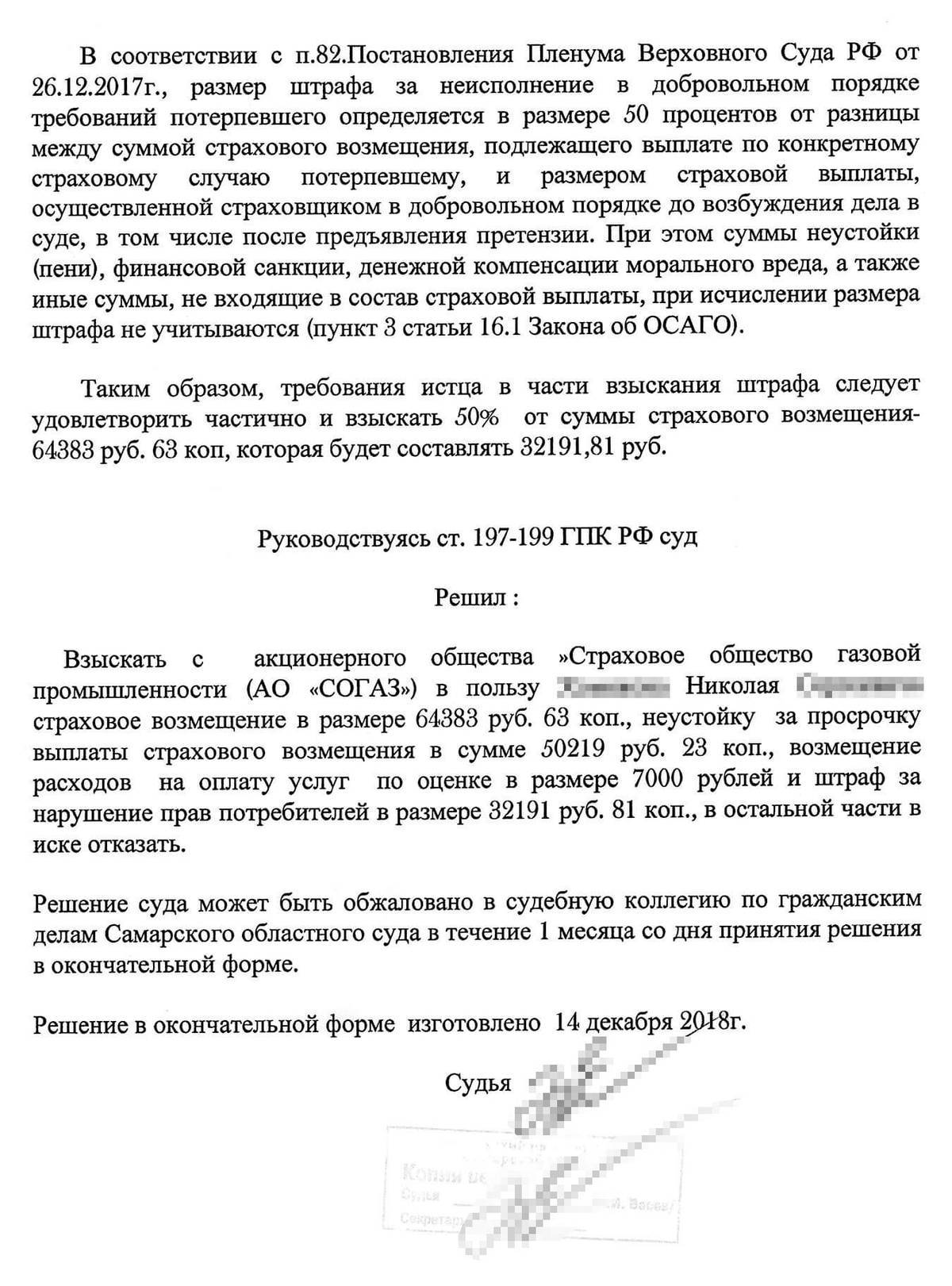

Через месяц после подачи искового заявления суд назначил предварительное заседание на 16 ноября — об этом я узнал из судебной повестки, которую получил по почте. На предварительном заседании присутствовал только я. Судья расспросил меня обо всех обстоятельствах дела и назначил дату основного заседания — 10 декабря.

На основном заседании снова присутствовал только я. Страховая компания никаких контраргументов не приводила. В отзыве на иск написала, что не признает случай страховым, так как извещение о ДТП оформлено ненадлежащим образом — не стояли подписи участников аварии. Но наши подписи были на месте. Суд исследовал представленные мною доказательства: извещение о ДТП, мои обращения в страховую и ответы на них.

Решение суда. Суд вынес решение в мою пользу, но почти вполовину снизил сумму штрафа за нарушение прав потребителей, ссылаясь на п. 82 постановления Пленума Верховного суда РФ № 58.

Оказалось, что по закону об ОСАГО размер штрафа — это 50% от разницы между суммой страхового возмещения и размером выплаты, которую страховщик выплатил добровольно до возбуждения дела в суде. В моем случае сумма страхового возмещения составила 64 383,63 Р — это стоимость восстановительного ремонта согласно оценке. Добровольно страховая ничего не выплачивала.

В итоге мне присудили 153 794,67 Р:

- страховое возмещение — 64 383,63 Р;

- неустойка за просрочку выплаты страхового возмещения — 50 219,23 Р;

- штраф за нарушение прав потребителей — 32 191,81 Р;

- возмещение расходов на оплату услуг по оценке — 7000 Р.

Резолютивная часть решения суда первой инстанции и обоснование, почему суд снизил сумму штрафа

Резолютивная часть решения суда первой инстанции и обоснование, почему суд снизил сумму штрафа

Когда страховщик отказал в выплате: что нужно делать

Итак, получен отказ в компенсации ущерба. Необходимо понимать, что при отсутствии законных оснований для этого, компания действует в нарушение законодательства, рассчитывая на бездействие владельца авто, не владеющего необходимыми знаниями. Если водитель уверен, что не совершал никаких нарушений, стоит защищать свои права. Для этого потребуется:

- Получить отказ в письменной форме, который станет основанием для обращения в судебные органы. Надо отметить, что иногда требование о его выдаче помогает страховой организации принять решение о возмещении ущерба.

- Стоит проанализировать причины такого вердикта. Их осознание поможет выработать дальнейшую линию поведения. Если мотивы такой резолюции логичны и вполне законны, нужно попробовать их устранить. Если же доводы спорны, необходимо начать подготовку к их обжалованию.

- Составить жалобу в контролирующий деятельность страховых компаний орган. Ими являются Российский союз автостраховщиков (РСА) и ЦБ России. Обращение может быть подано лично, средствами почтовой связи либо почтой – онлайн. Его рассмотрение может занимать до 30 дней.

- Досудебный порядок решения проблемы. Если обращение в контролирующие организации не принесло желаемого эффекта, необходимо подготовить претензию страховому агенту, отказавшему в возмещении ущерба. Она должна содержать следующую информацию:

- Наименование компании;

- Личные данные владельца авто, включая ФИО, адрес места жительства, его контактные сведения;

- Искомые требования, базирующиеся на нормах права. Помимо страховой выплаты, собственник транспорта вправе потребовать неустойку за просрочку платежа в размере 1% от суммы;

- Реквизиты банковского счета.

Жалоба в ЦБ на страховую компанию (образец)

Жалоба в РСА на страховую компанию по ОСАГО (образец/бланк)

К обращению должны прилагаться копии следующих документов:

- Паспорт гражданина РФ;

- Доверенность представителя;

- Документация, удостоверяющая право собственности на объект;

- Справки и протоколы из ГИБДД о происшествии либо уведомление о ДТП;

- Полис ОСАГО.

Бумаги могут быть направлены по почте либо поданы лично с подтверждением факта принятия претензии в виде расписки с подписью доверенного лица и печать организации или квитанции с почты России.

Без соблюдения досудебной процедуры урегулирования вопроса обращение в суд может быть отклонено.

- Подготовка и подача иска в суд. Если по окончании 10 дней придет отказ в удовлетворении претензии либо письмо вообще не поступит, нужно заняться составлением иска. Его форма и содержание должны соответствовать требованиям ГПК РФ, в частности ст.131. в нем должны быть изложены:

- Суть нарушения прав;

- Требования к ответчику;

- Основания для их выставления;

- Доказательства судебного урегулирования;

- Цена иска;

- Перечень прилагаемой документации.

Иск подается на рассмотрение мировому судье, если стоимость требований не превышает 50 тыс. рублей, в районный – когда такая сумма больше.

С заявлением потребуется представить:

- Отказ в компенсации ущерба;

- Бумаги, удостоверяющие направление претензии;

- Акт о страховой ситуации, содержащем информацию о происшествии и нанесенных повреждениях;

- Иные документы, свидетельствующие о законности выставляемых требований, в том числе, понесенных судебных издержек.

В сумму исковых требований могут быть включены:

- Стоимость восстановления повреждений;

- Моральный вред;

- Пеня за просрочку платежа;

- Неустойка за неисполнение обязанностей, включая отсутствие ответа на претензию или его задержку;

- Величина госпошлины;

- Стоимость юридических услуг;

- Расходы на проведение экспертизы и другие;

- Штраф за отказ от выплаты компенсации.

Все понесенные расходы должны подтверждаться платежной документацией (чеки, справки, квитанции, платежные поручения и другое).

- Судебные разбирательства. Иск может представляться в суд собственноручно, через представителя либо средствами почтовой связи. Его копия с прилагаемой документацией должна быть направлена ответчику. После принятия заявления в производство назначается рассмотрение дела и сторонам направляются повестки с указанием места и времени проведения слушаний. Истцу, не имеющему практического опыта в подобных делах, лучше обратиться за помощью к квалифицированным специалистам, которые возьмут на себя выполнение необходимых процессуальных действий, от проведения которых может зависеть исход дела. При получении отказа в удовлетворении исковых требований, необходимо обращаться в вышестоящую инстанцию с обжалованием такого решения.

- Взыскание суммы по исполнительному листу. Получив положительное решение суда, необходимо обратиться в службу ФССП либо в банк для получения искомого возмещения.